会社設立をすると避けては通れないのが税金です。

節税対策についての知識を増やすことは将来の事業存続や規模拡大に置いても非常に重要となってきます。

会社設立をすることによる節税のメリットはいくつか挙げることができますが、その中の一つとして「役員報酬にすることができる」ということを耳にした人も多いのではないでしょうか。

特に創業して間もない時は、役員報酬をいくらに設定するのが一番お得なのか、よく分からずお悩みをお持ちの方も少なくはないはずです。

そこで今回は、具体的にいくらに設定すべきなのか節税の観点から注意点も含めて税理士の松原が解説していきます。

関連記事:【知っておきたい】会社設立時、設立後にかかる税金とは?

関連記事:会社設立における節税メリットとは?

Contents

役員報酬とは?給与との違いを詳しく解説

役員報酬とは、会社の役員に支払われる給与のことで支払う対象は、取締役や執行役、監査役、社外取締役などが挙げられます。

原則として、役員報酬の金額は毎月一定となっており、給与とは少し違う位置づけとなっています。どんな部分が違うのかも把握しておきましょう。

給与との違い

役員報酬と給与の違いは、主に「立場」「決め方」「税務ルール」の3つです。

「立場」は前述したように、労働の対価として会社から従業員に支払われるのが給与、経営を担う立場の役員に対して支払われる対価が役員報酬となっています。立場が異なることから、報酬の決め方や税務上の取り扱いが大きく異なります。

また、給与は会社が自由に決められるのに対して、役員報酬の「決め方」は、株主総会決議が必須となり、会社で自由に決めることができません。株主総会が必要な理由は、役員が自身の報酬を勝手に上げないようにするためです。第三者である株主の視点から見ても公平な金額になるように、株主総会の決議をもって、役員報酬は決められています。

最後に「税務ルール」です。会社の業績や個人の実績に応じて給与金額を変更することはできますが、役員報酬は税務上、毎月一定の金額でなければいけません。役員報酬を上下に変更することで節税されることを防ぐために、このルールが適用されています。役員報酬が節税になる理由については「(一覧)役員報酬が節税になる理由」で詳しく解説します。

そのほかに毎月の報酬だけでなく、賞与の税務扱いも給与と役員報酬で異なります。従業員の賞与は経費として計上できますが、役員報酬は原則経費計上ができません。例外として損金にできるケースもありますが、損金にできる要件や事前の届け出などが必要になるため、ハードルが高くなっています。

解説したように、「立場」「決め方」「税務ルール」の3つの観点から給与と役員報酬は区別されています。すべてを理解する必要はありませんが、会社を経営するうえで給与と役員報酬の違いは把握しておくと今後の税金対策などに役立ちます。

役員報酬と税金の関係を理解しよう

役員報酬についてある程度理解ができたと思いますが、「実際、役員報酬と税金ってどんな関係があるの?」と疑問を持つ方が多いかもしれません。

税金と役員報酬の関係について理解していると、どのような節税対策を行えばよいかも把握し対応できるので、覚えておいて損はありません。これから会社設立や独立を検討している方は、是非覚えておきましょう。

法人税

法人税

法人税の税率は会社の利益に応じて決まります。役員報酬は損金として会社の利益から差し引くことができるため、役員報酬をいくらに設定するかによって会社の法人税負担に大きく関わります。

ただ、ここで注意してほしい点があります。損金として差し引くことができるのは、「定期同額給与」であることが条件です。そのため、「定期同額給与」以外の方法の場合は、損金として計上できないので、法人税負担は軽減できなくなります。

また、役員の賞与は原則損金はならないので、誤って覚えないように注意しましょう。

会社の利益と法人税率の関係については後述していくので、確認してください。

所得税・住民税

所得税・住民税

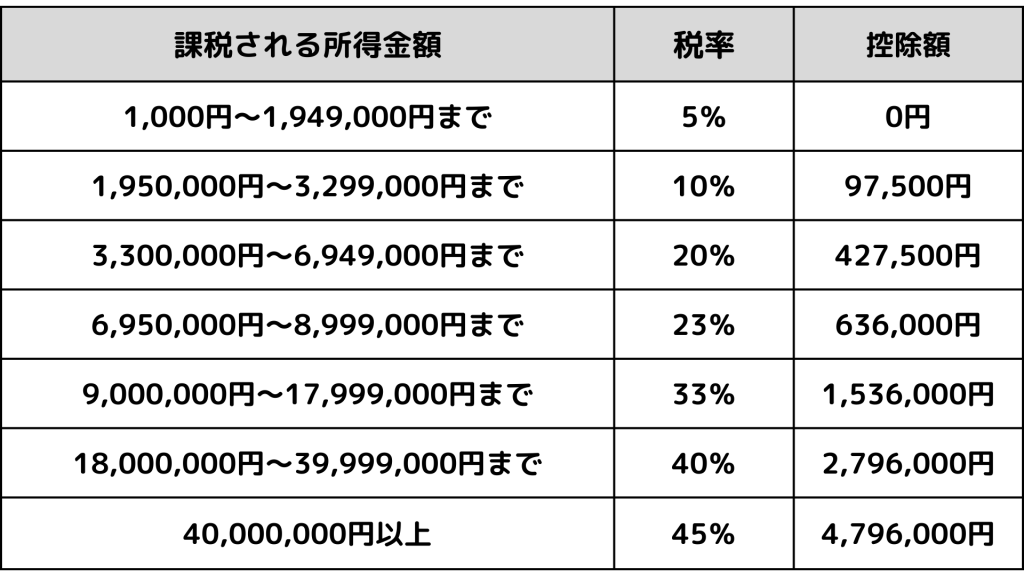

役員個人に関係するのが、所得税と住民税です。所得税は累進課税制度を導入しているので、所得が多くなればなるほど税率が高くなります。また、住民税は一律10%の税率が適用されるため、所得が多いほど納める税金額は高くなります。

一方で、役員報酬を減らすと、所得税・住民税の負担は少なくなります。役員報酬を極端に減らした場合、個人の税金負担は軽減されますが、会社の利益が多くなり、法人税負担が大きくなります。個人の税金負担と会社の税金負担のバランスを見極めることがとても重要です。

社会保険料

社会保険料

税金というカテゴリーではありませんが、役員報酬に応じて増減するのが社会保険料です。所得税・住民税と同様に役員報酬が多くなると、社会保険料の負担も大きくなります。したがって、役員報酬額を下げてもらったほうが、社会保険料をあまりとられずに済みます。

しかし、社会保険料は個人だけでなく法人の負担もあります。役員報酬額を上げることで、社会保険料も増加して、個人と法人のどちらも手取りが減ってしまう恐れがあります。一定の年収を超えると社会保険料の負担額は増加しなくなるので、法人の利益が増加するタイミングに伴って、役員報酬額も増加させると社会保険料の相対的な負担割合は下がります。

役員報酬が高いと社会保険料も高くなるという判断が難しい条件ですが、負担する金額ではなく、相対的な割合で負担を見るという視点が大切です。

(一覧)役員報酬が節税になる理由

まずは役員報酬について正しい理解をしておくことが重要です。

役員報酬を設定すると節税効果が高まると述べてきましたが、実はやみくもに高く設定しすぎても決して節税に繋がるとは言えません。しっかりと役員報酬について理解を深めておきましょう。

まず基本的なことですが、課税額は、利益から必要経費を差し引いた額に対して税率がかかってきます。

そのため節税するためには

①利益自体を減らす

②利益にかかる税率を下げる

③経費の金額(控除額)を増やす

という3つの方法があります。

これらを念頭に置いた上で説明していきます。

今回の役員報酬とは、会社の重要なポジションを任されている人(取締役・執行役・会計参与・監査役など)に支払う報酬のことをいいます。

この役員報酬は給与所得と同じ扱いになるために、役員個人としては金額に応じて所得税や住民税、社会保険料などを納付する必要があります。

一方で会社としては法人税を納めなければいけませんが、役員に支払った役員報酬は経費として計上することができます。その観点からいうと節税となります。

ただ、会社としての節税になるからといってやみくもに役員報酬を大きくしてしまっては、その分個人の所得が増え、それに伴って所得税や住民税の負担が大きくなります。

そのため、役員報酬を適切にシュミレーションして設定することがとても重要になってくるのです。

関連記事:【まとめ】経費になるもの、ならないもの

利益800万円超えで税率が変わる

役員報酬と法人税の関係性が分かったところで、続いて役員報酬の考え方をお伝えします。

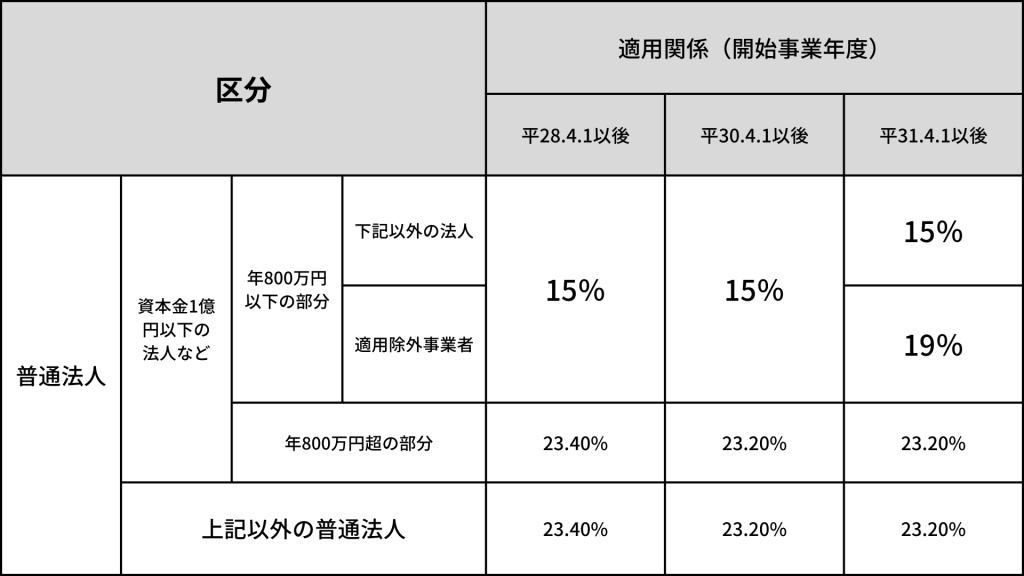

ここで重要なポイントとなるのが、会社が支払うべき法人税は800万円を境にして税率が異なるという点です。

具体的にいうと利益が800万円以下の場合は15%の税率、利益が800万円を超えた場合には23.2%となります。

役員個人にかかる税金は、この800万円以下の法人税率15%を超える場合が多いです。そのため、まだ利益が少ない場合には、役員報酬は少なめに設定して会社に利益を残すようにした方が節税効果は高くなるでしょう。

ただ、もし利益が800万円を超えると法人税率も23.2%に上がってしまうので、ここまでくると役員報酬の金額も引き上げた方が、全体として節税効果が高くなります。

【平成31年以降の普通法人の法人税率】

役員報酬はいくらに設定すべきなのか?

それでは役員報酬は一体いくらに設定した方が、一番節税効果を見込めるのでしょうか。

重要になってくるのは、役員が社会保険に加入しているかどうかということです。

先程も述べたように、役員個人としては所得税や住民税のほかに社会保険料を支払わなければなりません。

ここでいう役員の社会保険とは健康保険・厚生年金保険のことを指します。基本的にはこの2つは加入しなければなりませんが、特定の条件に当てはまる場合には加入していない場合もあります。その場合には国民健康保険・国民年金に加入することになります。

社会保険料と国民健康保険料・国民年金保険料では、そもそもの算出方法自体が異なってくるために、節税効果が見込める役員報酬の金額も変わってくるのです。

社会保険に加入しているパターン

役員が社会保険に加入している場合には、会社利益が800万円を超えるまでなるべく役員報酬を少なくすることで、より高い節税効果に繋げることができます。

極端な話をすれば役員報酬をゼロにすると良いのですが、そうすると社会保険の加入自体が危ぶまれてしまう恐れがあるため現実的とは言えません。

少なくとも月5万円以上は確保しておくべきでしょう。

一方で会社利益が800万円を超えた場合には、役員報酬もある程度金額を上げた方が効果的です。

社会保険に加入していないパターン

続いて役員が社会保険に加入していない場合、会社利益が500万円未満の場合には、役員報酬の金額を会社利益の金額と同等の金額に設定すると最も節税効果は高くなります。

つまり会社利益が400万円の場合には役員報酬額も400万円とするのです。

なぜかというと、先程の社会保険料は金額に応じて高くなっていきますが、社会保険に加入していない国民年金の場合、月額は固定の16,000円となるからです。これにより個人にかかる税率自体も下がるので会社より役員に利益を分配すべきというわけなのです。

反対に利益が500万円を超えた場合には利益に応じて設定する必要があります。

ここで大切になってくるのは、自分の会社の場合においてはどうかをしっかり確認することです。細かな確認が必要となり、なかなか自分だけで考えることが難しい場合も多いかと思いますので、是非、専門家に一度相談をしてみることをおすすめします。

役員報酬の金額決定の流れを理解しよう

役員報酬は、役員は自由にいつでも金額を決定することはできません。定款または株主総会にて決定されます。定款が定められていないケースもあり、株主総会で決議されるケースが多いです。流れとしては株主総会で役員報酬の総額を決定し、その後、取締役会で役員それぞれの内訳を決めるといった流れになります。

ここで個人の役員報酬にかかってくる税金自体を節税するための方法として一般的なのが配偶者を役員に就任する方法です。こうすることで所得を家族内で分配することができます。所得税は累進課税で所得が高くなればなるほど税率も上がってしまいます。そのため、一人に高い役員報酬を支払うよりも、配偶者と所得を分配した方が結果として適用される税率は下がり、節税になるというわけです。また配偶者だけでなく親族も役員に就任させることもできます。子どもや兄弟、親戚も該当するので分配する母数が多ければ節税にも繋がりますね。

【平成27年以降分の所得税速算表】

今後、会社を設立する場合には、検討されてみてください。

役員報酬についての注意点とは?

役員報酬金額決定の流れを理解したところで、役員報酬について注意すべき点も把握しておきましょう。この注意点を把握していないと節税対策へ影響を及ぼす可能性があるので、しっかり確認しましょう。

金額は高すぎず低すぎずで決定する

金額設定でどのくらいの金額に設定すればいいか理解はできたと思いますが、金額については慎重に決める必要があるので、改めて解説します。

まず、同業種や同規模の会社と比較して、役員報酬の金額が高すぎると税務署から損金への計上が認められない恐れがあります。また、金額が高すぎると資金繰りの面でも問題が起こる可能性があります。会社の利益との兼ね合いを踏まえて、家賃や光熱費、人件費、仕入金額等の費用を予測したうえで、適切な金額設定が必要です。

一方で、役員報酬が低すぎると資金調達や社会保険の加入に関して影響を及ぼす可能性があります。役員報酬を低く設定することで、決算書の会社利益を増やすことができますが、融資を申し込む際に、融資担当者から不信感を抱かれてしまう恐れがあります。また、極端な話になりますが、役員報酬を0円に設定してしまうと社会保険の加入条件に該当しないため、社会保険に加入できません。社会保険への加入を希望する場合は、社会保険料の下限を徴収できるように、最低でも12,000円以上の役員報酬を受け取る必要があります。

金額設定で迷う場合が多いですが、専門家に相談しつつ適切な金額に設定すれば、上記のような問題は起こることはないので、悩んだら社労士などの専門家に相談してみましょう。

年に1回しか変更できない

1度株主総会で決められた役員報酬は、1年間変更することはできません。ただし、役員の地位が上がったり、職務上の責任が大きくなったりした場合、反対に業績が急激に悪化した場合は、例外として事業年度の途中でも役員報酬の見直しや変更が認められています。

見直しや変更については、実態に伴っていないと税務署から不正を疑われてしまうので、注意が必要です。また、役員報酬の増減額を決定する場合は、かならず株主総会での決議が必要になるので、議事録の作成・保存が必須となります。

損益算入できない可能性もある

金額設定と似ていますが、金額が高すぎると損益算入できない可能性があります。適切な金額であれば、利益を圧縮して法人税の負担を軽減できるメリットがありますが、適正な範囲を超えると損益算入が認められません。

損益算入が認められないケース

・金額が不当に高いと判断された場合

会社の規模や業績に対して、役員報酬の金額が高額だと税務署から指摘される可能性があります。同業種・同規模の会社と比較して明らかに高い場合は指摘されるので、設定する際は社労士などを通じて、同規模の会社の役員報酬の平均等を聞いてみると適切な金額が設定できます。

・利益操作をしているとみなされる場合

期末などに役員報酬を引き上げることで法人税の負担を減らそうとする動きがあると、税務署から利益操作として認められない可能性があります。

中小企業が活用できる節税方法をご紹介

役員報酬を活用した節税方法について解説しましたが、役員報酬以外で中小企業が利用できる節税方法についても紹介します。

小規模企業共済の活用

小規模企業共済の活用

小規模企業共済は、中小企業の役員や個人事業主が活用できる退職金制度です。掛金の上限額が月7万円となっており、掛金の全額が所得控除の適用となります。そのため、最大で年84万円まで所得控除をすることができ、税負担が軽減されます。

また、受け取り時も税制優遇があり、退職時に受け取ると退職所得控除が使えるので、掛金を支払っているときと受け取るときのどちらも税金が抑えられます。

関連記事:【2025年最新版】小規模企業共済とはどのような制度?メリットとデメリットを解説

中小企業倒産防止共済の活用

中小企業倒産防止共済の活用

中小企業の法人と個人事業主が対象となっており、取引先が倒産したときのリスク対策として、中小企業倒産防止共済があります。別名セーフティ共済とも呼ばれており、掛金の全額を損金算入することができます。

掛金の上限が月20万円で、年間で最大240万円を損金として算入できます。ただし、40か月以上で元本が保証されるため、無理のない範囲で掛金を設定することが大切です。また、中小企業倒産防止共済の加入には条件があるので、事前に加入の可否を確認しておくと安心です。

関連記事:【最新】中小企業倒産防止共済とは?メリットやデメリットについて解説

現在3ヵ月お試し顧問契約実施中!

今回は役員報酬について解説してまいりました。

会社の利益がいくらなのか、また役員の社会保険の加入の有無がポイントになってきますね。しっかりと把握した上でバランスをみながら慎重に設定する必要があります。

しかし、個々の会社ごとに様々なパターンがあり、ご自身の状況によってどの額に設定すべきなのかについては一概には言えないのが正直なところです。自分だけで報酬額を設定すると、後で損をしたということにもなりかねません。自分にとってのベストを見つけるためにも専門家に一度相談してみて下さい。

当事務所では、今回の役員報酬についてはもちろん税金に関する幅広いサポートを行っております。また、現在は、3ヶ月間のお試し顧問契約キャンペーンも実施中です!

まずはお気軽にご相談くださいね!無料にてご相談お受けしております。

関連記事:税理士と社会保険労務士(社労士)の業務の違い|どちらに依頼すべき?

関連記事:【副業サラリーマン必見!】会社設立のメリットとデメリット

関連記事:会社設立時の持ち株比率と権利について解説

関連記事:横浜市で確定申告を無料相談できるところ