事業を行っている経営者や個人の方には、融資を検討されている方もいらっしゃるかと思います。

その際に、このような疑問や経験をお持ちではないでしょうか?

・融資のポイントや銀行の判断基準がどうなっているのか

・過去に融資の審査に落ちた経験があるが原因がわからない

創業した直後や設備投資が必要な場合など、融資による資金調達は欠かせません。

本記事では、審査が通らなかった理由や融資を受ける際のポイントについて解説していきますので、融資の審査を申し込む前の参考にしてください。

関連記事:【税理士が教える!】銀行融資は法人の○○を見ている!

Contents

そもそも銀行の融資とは何か?

融資とは、銀行からお金を借りることです。

主に銀行から事業用に資金を借りることを指します。事業で利益をあげるためにお金を借りることになるので、消費目的とは違います。

いわずもがな、いつかは返済をしなければなりません。

そのため、銀行も融資をする際には返済能力について見ているので、審査を通過する必要があります。

返済できる先に融資したいと思うのは当然ですよね。

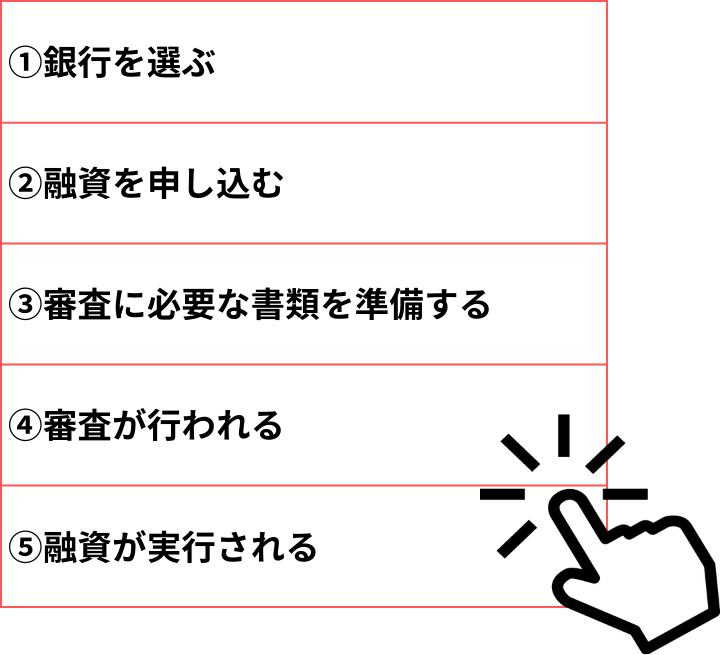

銀行から融資を受ける流れ5ステップ

銀行融資を利用する流れは、下記の通りです。

では、融資の流れについてそれぞれ詳しく確認していきましょう。

①銀行を選ぶ

融資を受ける銀行は、自社にあった銀行を選ぶ必要があります。

なぜならば、銀行によって方針に違いがあるからです。

例えば、銀行は地方銀行と都市銀行にわけられており、それぞれ特徴が異なります。

地方銀行は、地域密着で展開している銀行です。地方銀行は信用保証付き融資が通りやすい・小口取引を取り扱っている・審査に柔軟性があるといった特徴があります。中規模の事業の場合は、地方銀行を選ぶといいでしょう。

都市銀行は、全国に展開している大手の銀行です。巨額の融資に対応している特徴があります。大口な融資が必要な場合や大規模な事業を営んでいる場合は、都市銀行を検討しましょう。

銀行ごとに方針や特長に違いがあるので、自社にあった銀行を選ぶことが大切です。

②融資を申し込む

自社に合う銀行が見つかったら、融資の申し込みを行いましょう。

融資を申し込む際には、銀行へ直接行って申し込みをするほかに、認定支援機関の専門家に相談して融資を申し込む方法があります。

認定支援機関とは、中小企業支援の専門家で税理士や公認会計士、金融機関、商工会議所など国の認定を受けた支援機関です。

融資に強みを持っている認定支援機関を使うことで、金融機関と良好な関係を築くことができます。

融資を申し込む際には、ぜひ認定支援機関に相談してみるといいでしょう。

③審査に必要な書類を準備する

融資に必要な書類は、以下の通りです。

- 決算書

- 資金繰り表

- 試算表

- 事業計画書

- 銀行取引一覧表

- 納税証明書

- 登記簿謄本

基本的には銀行側から必要書類について指定があるので、銀行が求める資料の準備をしましょう。

書類の作成や準備には時間がかかるため、提出する必要書類を事前に確認することでスムーズに審査が受けられます。

特に、決算報告書と事業計画書が審査に大きく影響します。

④審査が行われる

提出した書類をもとに、融資の審査が行われます。

複数の関係者が書類をもとに確認して、最終的に権限者まで通れば融資が実行されます。審査の時に、金利や返済期間など融資の条件についても決まります。

また、審査は書面だけではなく、事前の面談も判断の要素です。

書面だけでは測れない借主の人柄も判断されています。応募書類の準備だけではなく、面談の準備も行っておきましょう。

⑤融資が実行される

融資審査に通れば、審査結果の通知と契約についての連絡が来ます。

契約書が届いたら、内容を確認して署名押印をしていきます。

振込にかかる時間は、契約を結んでからおおよそ1週間くらいです。

もし、この時点で不明な点があれば融資担当者に相談してみましょう。

融資が通らない5つの理由

融資が通らない理由は、主に次の5つが考えられます。

- 財務状況が悪い

- 融資の返済が見通せない

- 信用情報に問題がある

- 税金や社会保険料の支払いが遅れている

- 事業計画書の内容が不十分である

融資が通らない理由を分析することで、事前に対策を打つことができます。融資の審査に申し込む前に確認しておきましょう。

財務状況が悪い

赤字続きで利益が出ていない場合は、審査が通りづらくなります。銀行は企業の決算報告書を見て経営成績や財務状況を確認しますが、赤字が続けば事業継続に不安が残るからです。

財務状況を改善していくためには、コストの削減や売上アップをして利益を出していくことが必要です。

具体的には、自社の支出について分析することや売上の目標を設定することなどが挙げられます。

ただし、赤字でも自然災害などが原因の場合は、一過性の赤字として融資を検討してもらえるケースもあります。

一過性の赤字の場合、面談の際に背景について伝えておくといいでしょう。

融資の返済が見通せない

融資の返済が見通せない場合は、融資の審査が通りにくくなります。銀行としてもお金を返してもらえないと困るからです。

融資の返済を見通すためには返済の計画を立てる必要がありますが、返済が可能かどうかは以下の計算式を参考にしてください。

「月々の元本返済額<税引き後利益+減価償却費 」

税引き後利益+減価償却費が返済の資金になるので、月々の元本返済額を上回っていれば、返済資金が確保できていると判断できます。

利益が出ていて黒字だったとしても、返済額よりも少ない状態が続くと返済が滞ることになり、黒字倒産という状態に陥ります。

銀行から融資をしてもらうためには、返済ができるように計画を立てることが大切です。

信用情報に問題がある

融資が通らなかった理由として、信用情報に傷がついていることがあります。

傷がついているということは信用がマイナスの状態であるため、返済能力がないと判断されてしまいます。

信用に傷がつく原因としては、債務整理をしたことがある・クレジットカードの強制解約があった・クレジットカードローンの残高が残っている・過去に滞納していたことがあるなどがあげられます。

なお、債務整理やクレジットカードの強制解約は、5年から10年経てば信用情報は回復します。

滞納を繰り返さないようにしながら、信用が回復するのを待つ必要があります。

税金や社会保険料の支払いが遅れている

税金や社会保険料を滞納している場合、経営状態が悪いと判断され融資の審査に大きく影響します。そのため、滞納している場合は融資を受ける前に解消しておく必要があります。

融資を受けるためには、税金や社会保険料は期日までには払いましょう。

また、クレジットカードの場合は信用情報に傷がつきますので、期日までには払えるようにしておきましょう。

事業計画書の内容が不十分である

事業計画書の内容がわかりにくかったり、あいまいな表現が多かったりすると、融資の審査が通りにくくなります。

事業計画書は、決算報告書と同様に融資の審査をする際に重点的に確認されます。

そのため、事業計画書の内容はわかりやすく記入する記載する必要があります。

例えば、数字や計画を記載する際に図や表を使ってみるといいでしょう。

また、単に売上を10%アップと記載をするのではなく、具体的にどのような行動をして10%アップさせるかを記載するとより説得力が増します。

もし事業計画書の作成について不安があれば、事業計画書の専門家に相談してみましょう。

融資審査を通過するための4つポイント

融資を受ける際に審査を通るためのポイントは、次の4つです。

- 事業計画書の内容を充実させる

- 格付けを意識する

- 税金や社会保険の滞納をしない

- 面談の印象を良くする

上記のポイントを押さえることで、融資の審査が通りやすくなります。ぜひ、自社でも取り入れてみましょう。

事業計画書の内容を充実させる

事業計画書は、銀行が融資の審査をする際に判断材料として使われるため、内容を充実させておく必要があります。

事業計画書の内容としては、事業概要・販売計画・マーケティング計画・財務計画について具体的に記載するといいでしょう。

事業計画書は審査の判断材料として多くの割合を占めているので、具体的に記載していくことが大事でになってきます。

書き方がわからない方は、無料のフォーマットを使いながら作成することもできます。

また、事業計画書の書き方について相談しながら作成したい場合は、専門家に相談してみることもおすすめです。

格付けを意識する

融資を検討している場合は、格付けも意識しましょう。格付けは銀行が融資をする際に重要な判断材料になるため、格付けの評価を上げることが大切です。

格付けは「決算書の分析結果による評価」と「経営者の姿勢や経営方針の評価」で決まります。

格付け評価を上げるポイントは、「試算表を日頃から作成し確認する」「資金繰り表の経常収支を黒字にする」「事業計画書で今後の事業展開を具体的に記載してアピールする」ことです。

格付けを意識しながら、自社が融資してもらいやすい事業なのかイメージしていきましょう。

税金や社会保険の滞納をしない

税金や社会保険料を滞納している状態だと、返済能力がないと判断され、融資が受けられなくなります。

そのため、融資を申し込む前に滞納をしていない状態にしておくことが必要です。

もし手元にキャッシュがなく滞納している状態であれば、知人から借りるなどして滞納を解消しておきましょう。

面談の印象を良くする

融資の審査は書類のみで判断をするのではなく、その前の面談も考慮したうえで融資の判断を行います。

書類のみではわからない利用者の人柄も面談で見られているため、面談の前に聞かれる内容をシミュレーションするなど、印象を良くする工夫が必要です。

条件を満たしていない場合、審査は通りませんが、融資が実行できるかの結果を左右することになります。

融資に落ちた場合の対処方法2つ

融資に落ちた場合は、原因を分析して改善していくことや専門家に相談することが大事です。

次に向けた行動をしていくためにも、2つの対処方法を確認をしていきましょう。

審査に落ちた原因を分析し改善する

審査に落ちた場合は、原因を分析して改善していくことが必要です。

原因を分析して改善していくことで、次回融資の審査を通りやすくなります。

主な原因として、財務体質の問題や事業計画書の不備などがあります。

これらを一つずつ分析して改善できれば融資が通りやすくなるので、可能であれば銀行員から直接理由を聞いてみるのもいいでしょう。

融資の専門家に相談をする

日々の業務に追われていて、原因の分析に割く時間がない場合は、融資の専門家に相談してみるのも一つの手段です。

専門家は様々なクライアントの融資を支援しているので、客観的なアドバイスをもらうことができます。

関連記事:なぜ税理士に相談した方がいいのか?税理士に融資の相談を行うメリット

銀行融資を0円でサポート!

以上、これまで解説したように銀行融資にはいくつかポイントがあります。

もし、審査に通らなかった場合は、原因を分析して改善をしていくことが大事です。

うまく借入ができれば、自分のビジネスを飛躍させる大きなきっかけにもなります!

当事務所では、融資成功率99%です。また、現在は融資サポートを0円でお受けしております!お気軽にご連絡ください(^^)/

実際の融資事例:【新規開業支援】ビーガンスコーン専門店“iro” 横浜市西区伊勢町にオープン!

関連記事:飲食店開業の費用はいくら?流れと資金調達方法について‼︎