経営者の方で「ホールディングス化することによって、何が変わるのか」というような疑問を持たれる方は多いのではないでしょうか。

本記事では、ホールディングス化とは何なのかという基礎知識から、メリット・デメリット、ホールディングス化するべき会社について詳しく解説していきます。

これから起業する方や今後経営している会社を発展させていきたいと考えている方は是非参考にしてください。

Contents

ホールディングス化とは??

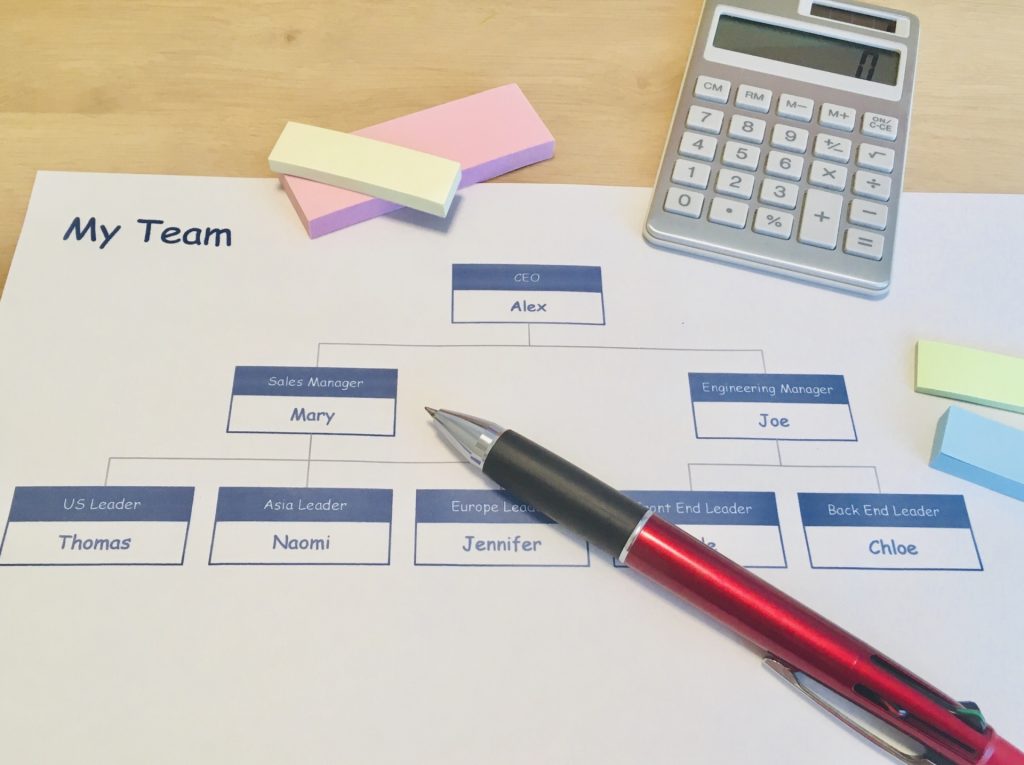

ホールディングス化とは、持株会社が傘下となるグループ企業(子会社)の管理や戦略立案を行う組織形態のことを指します。グループ企業の株式をホールド(保有)することから、ホールディングスと呼ばれています。

ホールディングスは持株会社のことを指しており、大きく2つに分けられます。

①純粋持株会社:自ら事業を行わず、株式を保有することでグループ企業の事業活動を支配することのみを事業目的とする持株会社

②事業持株会社:グループ企業の株式を保有することで子会社を支配しながら、自らも生産や製造などの事業を営む持株会社

ホールディングスは、主に①の純粋持株会社を指して使用されることが多いです。

ホールディングス化のメリット

会社を経営していくなかで会社のホールディングス化を考えている場合は、どのようなメリットがあるか知っておくべきでしょう。

ホールディングス化するメリットを経営戦略と税金対策の2つの面から解説していきます。自分の経営している会社にとってどのメリットが一番大きいかを考えながら、理解を深めてください。

経営戦略に関するメリット!

同業種の競合他社との差をつけるためには、経営戦略が重要になります。ホールディングス化によって経営戦略のメリットを受けることができるため、今後の参考にしてみてください。

意思決定の迅速化

ホールディングス化することによって、持株会社がグループ企業の経営や戦略に関する意思決定に特化することが可能になるため、意思決定が迅速になります。

事業に関しては、傘下にある個々の企業が対応し、持株会社がグループ全体の管理や監督を行うといった役割分担が明確になるため、効率的な運営を行うことができます。

また、事業ごとの権限や責任の所在についても明確化することができるため、問題解決などにも役立つと考えられます。

リスク分散

グループ企業がそれぞれ独立して事業を行っているため、1社に集約している場合と比較して事業のリスクを分散することが可能です。

リスク分散を行うことで、特定の業界や事業の市場変動や経済状況によって影響を受けやすい事業などを運営している場合、会社全体に与える影響を最小限に抑えることができます。

例えば、1つのグループ企業が経済的な逆風に直面し、巨額の損失があった場合でも、ほかのグループ企業が好調の場合があるため、グループ全体のバランスを保つことが可能になります。

人材育成の幅が広がる

ホールディングス化により複数の会社を経営するとなると、それぞれの事業に適した人材の採用を行ったり、各会社ごとの代表者や幹部などの役職を新設する必要があります。

グループ企業によって行う事業が異なるため、求める人材や能力適性などももちろん異なります。そのため、適した企業への配置や人材配置の転換などによって、社員のモチベーションの向上や離職率の上昇を防ぐことが可能になり、会社全体の好循環が期待できます。

M&Aに対応しやすい

ホールディングス化することによって、M&Aをスムーズに進めることができます。

M&Aとは、「Mergers(合併)&Acquisitions(買収)」の略称です。M&Aの意味は、文字通り「企業の合併と買収」のことで、複数の会社がひとつになったり、ある会社がほかの会社を買ったりすること(買収)を指します。

グループ企業はそれぞれ独立して事業を運営しているため、M&Aでほかの会社を買収することによって大きな影響が出ることはありません。買収した会社をそのまま取り込むことができるため、会社の人事体制や経営方針などの変更を行うことなく、事業に取り組むことが可能です。

独立した状態のまま買収ができるため、被買収側の従業員に心理的な不安や抵抗感を与える影響が少なく、離職率の増加を予防することができる点も大きなメリットです。

また、自社の経営するグループ企業の1つを売却したい場合も同様に、事業ごとに会社が分かれているため、譲渡したい企業のみを切り離すことができるので、買収側と被買収側のどちらの面からでもM&Aの対応がスムーズになります。

事業継承の準備

事業継承の準備がしやすいのがホールディングス化のメリットです。今後、持株会社の経営を任せたいと考えている後継者候補に、グループ企業のひとつを任せることで独立した会社の経営者として実際に経営を行うことができます。

また、複数の後継者候補がいる場合は、企業が分かれているためそれぞれの会社で経営を行い、必要な時は軌道修正を図りながら、後継者の育成が可能となります。

株式の集約が可能

会社設立時の発起人は現在1人からでも手続きを行うことが可能ですが、商法改正前は発起人が7人以上必要でした。1990年に商法改正が行われたため、1990年以前に会社設立した場合は、7人以上の発起人が必要とされており、設立時の発行株式を1株以上所有しなければならないという法の縛りがありました。

そのため、相続や贈与などによって、自社の株が親族に分散しているケースが多く見受けられます。分散している株式を買い取ると伝えても長期間保有しているため、買取を拒否することが多く、交渉が難しい場合が多いでしょう。

事業の拡大による多角化や今後の経営戦略の趣旨を説明し、ホールディングス体制へ移行することをお伝えすることによって、株主の理解を得ることが可能になり、金融機関からの資金調達も受けやすくなります。

買収の防衛策

持株会社が大株主になることで外部からの敵対的買収が実質的に不可能となります。会社買収は、友好的買収と敵対的買収に分けられます。友好的買収とは、両方の会社の協議の結果として両社の合意を得た状態で行う会社買収となり、一般的に行われるのは友好的買収です。

一方で、敵対的買収は被買収側の同意を得ることなく会社買収を行うことです。買収の防衛対策にはさまざまな方法がありますが、持株会社がグループ企業の経営を守ることによって、買収側の意欲を削ぐことができます。

税制上のメリットを知ろう!

会社の経営をしているなかで、大きな問題が税金面です。

従業員数など会社の規模によって、社会保険料や雇用保険、法人税、事業継承による贈与・相続税の負担が大きく、管理することが従業員や会社の負担にもなります。税金面の負担を軽減するためにホールディングス化を行うのもひとつの方法として選択してもよいでしょう。

具体的にどのようなメリットがあるか紹介していきます。

株価の抑制効果

株価の抑制効果が税制上のメリットとして挙げることができます。事業を継承すると同時に、株式の贈与や相続が行われますが、株価が高いと贈与や相続にかかる税金負担は大きくなります。そのため、株価の対策は事業継承を行う際に重要な対策事項であることが分かります。

株価を抑制するために行われる一般的な対策は以下の通りです。

・配当金を下げて特別配当を支払う

L配当金を下げることによって株の評価額を下げることができる

・不動産を購入する

L土地や建物などは時価の6~7割程度になるため、利益の圧縮することが可能

・不良債権などを処分する

L不良債権などの含み損のある不動産などを処分することで、損失として計上され、利益や純資産を減少させることができる

上記のような一般的な方法以外の対策が、ホールディングス化です。

グループ企業の株式を間接的に保有することで、自社の株を安く税務上の評価を受けることができます。株価を抑制することで、事業継承時に悩む税金問題について解決することができます。

グループ通算制度の活用

ホールディングス化によってグループ通算制度の適用を行うことで、税金対策になるケースがあります。

「グループ通算制度」とは

Lグループ通算制度とは、完全支配関係にある企業グループ内の各法人を納税単位として、各法人が個別に法人税額の計算および申告を行い、その中で、損益通算等の調整を行う制度です。併せて、後発的に修更正事由が生じた場合には、原則として他の法人の税額計算に反映させない(遮断する)仕組みとされており、また、グループ通算制度の開始・加入時の時価評価課税および欠損金の持込み等について組織再編税制と整合性のとれた制度とされています。

グループ通算制度は、2022年3月に廃止された「連結納税制度」に代わって、2022年4月から運用されている制度になります。

上記のグループ通算制度が適用されるのは、ホールディングス化がされているような親会社と親会社と支配関係のある子会社と定められています。

適用の対象となるために、ホールディングス化することによって、損益通算が可能になり、納税額を減少させることが可能です。

ただ、どの会社も納税額が必ず減少するわけではなく、増加する可能性もあるため、注意が必要です。

納税額がどのように変化するのかは状況によって異なるため、税理士などの専門家に相談してください。

ホールディングス化のデメリット

ホールディングス化することによって、多くのメリットがありますが、デメリットが3つあります。デメリットを知ったうえで、ホールディングス化を検討してください。

経営コストの増加

グループ企業の1つひとつが独立して事業を行っているため、会社設立費やオフィスの管理費、税理士や弁護士などの顧問料が各会社で必要になるため、経営コストの増加が懸念されます。

会社の数に応じてコストは増加するため、前述したリスク分散や人材育成、税制上のメリットがコストの増加などのデメリットを上回るかを考えたうえで慎重に検討する必要があります。

連携がとりづらい

ホールディングス化によって意思決定が迅速になりますが、意思疎通が希薄になり、連携がとりづらくなるというデメリットがあります。

グループ企業間での相乗効果を狙ったつもりが、子会社間で対抗意識が生まれる場合があり、悪い影響を及ぼす可能性があります。

また、親会社が経営の権利を所有しているため、子会社との連携が取れないと事業に関する物事が上手く進めることができずに、親会社と子会社に上下関係ができてしまうデメリットもあります。

上記のような弊害を未然に防ぐために、人材配置や役割分担、会社間の連絡ツールの改善などに関して注意を払って取り組むことが必要です。

ホールディングス化する方法

ホールディングス化する方法が3つあるので詳しく解説していきます。

株式交換方式

複数の既存している企業が、それぞれ持株会社と子会社となって、持株会社の株式と子会社の全株式を交換することで完全な親子関係を作り上げるための再編手法です。株式交換方法はM&Aでもよく用いられる手法で、現金を用意する必要がなく、費用を抑えながらホールディングス化することができます。

一方で、取締役会や株主総会などから承認を得る必要があり、手続きが煩雑になってしまうので、手続きの際には注意が必要です。

株式移転方式

既存の会社が完全親会社を新たに設立し、保有する株式をすべて親会社へ移転する手法のことを株式移転方式といいます。ホールディングス化する際には、一般的に株式移転方式が用いられます。株式移転方式は、株式交換方式と同様に現金を用意する必要がなく、費用を抑えてホールディングス化することが可能です。

ただし、株主総会の特別決議が原則必要になるため、手続きに時間を要することになります。

株式移転方式と株式交換方式の大きな違いは、以下の通りです。

- 株式移転方式ー新たに特定親会社を設立し、すべての株式を移転する

- 株式交換方式ー既に存在している会社を特定親会社として、全ての株式を譲渡する

会社分割方式

会社の一部もしくは全部の事業を切り離して、別の会社に移転する手法を会社分割方式といいます。会社分割方式の手法には、新設した会社に移転する場合は「新設分割」、既存の会社に移転する場合は「吸収分割」のようにさらに細かく分けられています。

会社分割方式は、事業者や資産などの移転を容易に行うことができる一方で、税務上の取り扱いが難しいため、税理士と密にコミュニケーションを取りながら手続きを進める必要があります。

ホールディングス化に向いている企業

ホールディングス化を進めるメリットやデメリットについて解説してきましたが、実際に自分の会社がホールディングス化に向いているかどうか判断するのは難しいでしょう。

下記項目に該当する場合はホールディングス化に向いている企業になるので、複数該当がある場合は検討しても良いかもしれません。

- 年商が3億円以上

- 複数の事業を展開している

- 拠点が複数あり、都道府県や国を超えている

- 関連会社を2社以上保有している

- 経営に関与していない株主が存在する(後継者候補は除く)

ホールディングス化に失敗する企業

ホールディングス化したからといって必ず会社として成功するわけではありません。失敗した事例を踏まえて、失敗しないために何が必要か解説していきます。

ホールディングス化で失敗しやすい企業は以下の通りです。

- ホールディングス会社が機能していない

- 株価対策だけが目的になっている

- 管理体制や整っておらず、煩雑になっている

- 過度な節税対策を行うことで国税庁から指摘される

ホールディングス化を進めることで何をしたいのかという目的を持たないと、会社全体が機能せず、期待以上の成果を出すことは困難です。

また、メリットの1つに固執し過ぎてしまうことで、ほかの恩恵を受けることができず、デメリットの方が大きくなってしまう場合があります。メリットを考えたうえで進めることは重要ですが、一辺倒な考えになってしまわないように注意してください。

成功させる為には専門家へ相談しよう

ホールディングス化の失敗しやすい企業と対策を解説しましたが、成功させるため必要なことを理解して進めていきましょう。

ホールディングス化は経営の効率化や事業の柔軟性を高めるための選択肢ですが、税務上の複雑化が伴います。税務上の問題は社内で対応するのではなく、専門家に相談することが最善の選択になります。

ホールディングス化による税務上の影響は、予見することができないため、専門家に事前に相談することで、今までの経験や知識からどのような問題が発生する可能性があるか、どのように対応していくべきかといった対策を講じることが可能になります。

また、前述したように2022年3月に税制改正により「連結納税制度」が廃止され、2022年4月からグループ通算制度に移行されたこともあり、今後の税制改正による新たな税金対策や税務リスクにも対応しなければなりません。

税務の最新情報まで熟知している税理士などの専門家と協力することで、最新の税制改正にも対応することができ、会社の現状を確認しながら、今後の対策や戦略を考えることができます。

ホールディングス化によって複雑化する税務に関しては、専門的な知識、情報や経験を頼りに専門家に相談することが大切です。

自社に合った最適な会社形態にしよう

今回の内容は、ホールディングス化のメリット・デメリットや向いている企業について解説してきましたが、いかがでしたでしょうか。

本記事を参考にしていただき、ホールディングス化を検討しているが、自社はホールディングス化に向いているのか、メリットはデメリットを上回る効果が期待できるのかといった悩みがある場合は、社内だけで悩まず、専門家に相談してみましょう。

当事務所でも無料にてご相談お受けしております。下記お問い合わせフォームよりお気軽にご連絡ください。

関連記事:税務調査への対応はどうするべき?税理士への依頼費用も解説

関連記事:法人の利益が出過ぎた際の節税対策は?注意点について解説

関連記事:会社設立時の持ち株比率と権利について解説