独立・開業が多い不動産業界。

最近では、個人で不動産を取得し、運用していた方のビジネスが成長して法人化するケースも増えてきました。ですが、不動産業界で会社を設立する場合、許認可や業界独自のルールなど、多くの注意点が存在します。

今回は不動産業界の会社設立の手順やポイントについて詳しく解説していきます。

Contents

不動産業界で会社設立をするメリット

節税戦略において、個人と法人の税制の違いを活用する方法は大きく分けて5つあります。

所得税と法人税の違いを利用すると節税になる

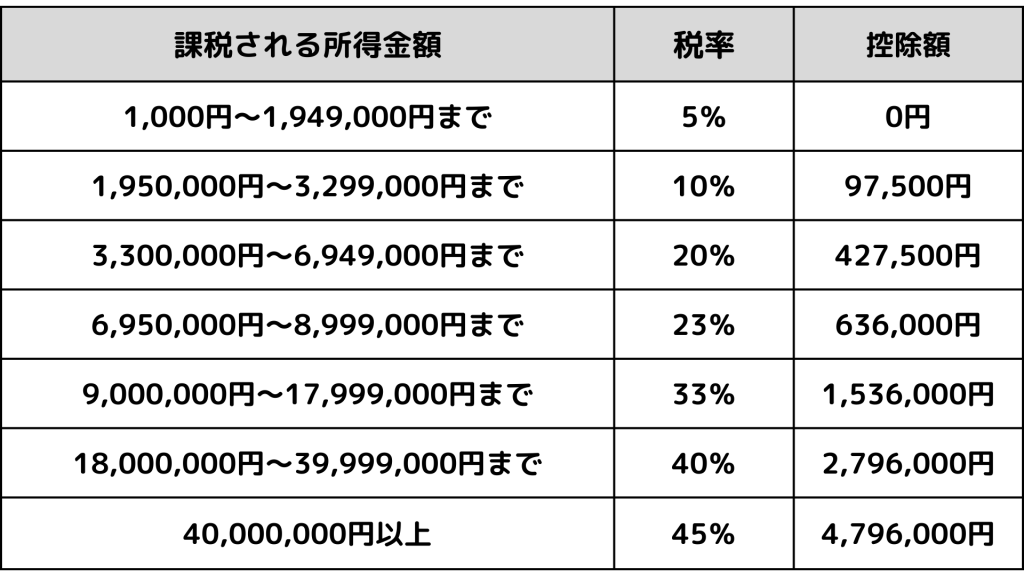

所得税における個人の課税は、所得額が増えるにつれて税率が段階的に上昇するシステムです。この税制を超過累進税率といい、税率は最低5%から最高45%まで変動します。

【個人の所得税】

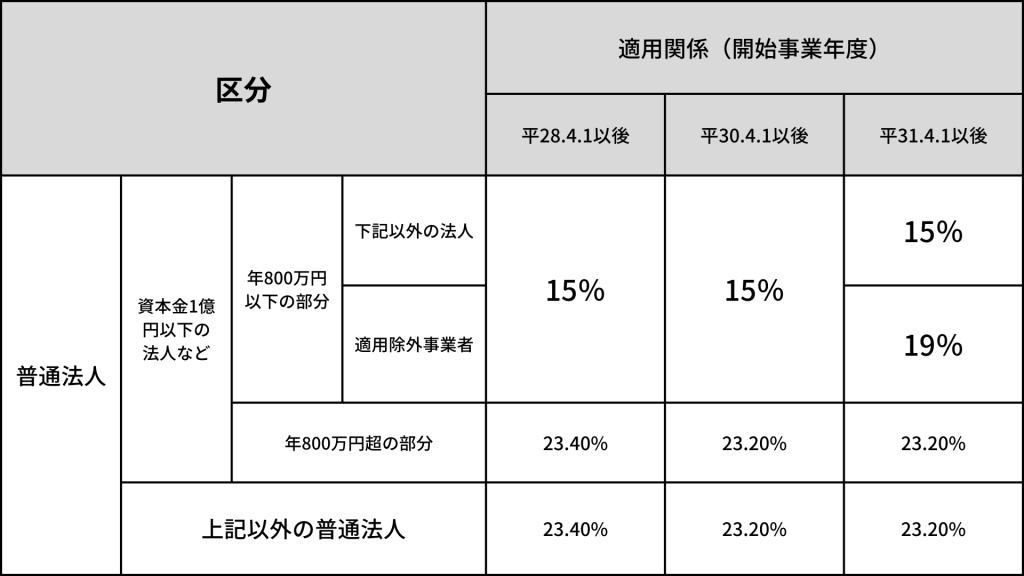

一方で、法人税は所得が800万円以下の部分には15%の税率が適用され、800万円を超える部分に関してはその超過分に23.2%の税率が課されるという、より単純な構造を持っています。このため、所得が一定レベルに達すると、個人の税率は法人の税率を上回ることになります。この税率の差異を利用することにより、個人と法人で節税効果を得ることが可能となります。

【法人税】

厚生年金への加入や退職金の積立が可能

法人経営者の場合、社会保険(健康保険及び厚生年金保険)への加入が義務付けられています。厚生年金保険に加入することで、将来受け取る年金額を増加させることが可能です。個人事業主が自分や家族に支払う退職金は経費扱いにはなりませんが、法人の場合は経費として認められます。これにより退職所得控除を利用でき、税務上のメリットがあります。

さらに、法人は契約者として生命保険に加入することも可能です。

法人経営者が亡くなった際、法人が受け取る保険金を家族への死亡退職金として支給することで、相続税の非課税枠を活用し節税効果が期待できます。

経費計上の幅が広がる

個人事業主で不動産業を営む場合には、不動産関連の経費のみを計上することが可能です。これに対して、法人では不動産業に限らず、事業活動に関連するあらゆる支出を経費として認められる範囲が広がります。

また法人が保険金受取人となる生命保険への加入を通じて、大規模な修繕などの将来的な支出に備えることも可能であり、その掛金も一定の範囲で経費として計上することが許されます。

赤字の繰り越し

法人が青色申告を選択した場合、損失(欠損金)を最大で10年間繰り越し、将来の利益と相殺することが可能です。

これにより、例えば開業初年度に損失が発生した場合でも、その後の利益が出た事業年度にその損失を適用し、法人税の負担を軽減できます。

一方で、個人事業主の場合、青色申告をしても損失の繰り越しは3年間までとなるため、長期的に節税効果を期待するなら会社設立の方が有利といえます。

減価償却の選択

減価償却は、購入した固定資産の費用を確定申告の際に数年かけて費用計上する方法です。

個人では、資産の耐用年数に基づき自動的に経費に算入されますが、法人では減価償却費の計上は任意で選択できます。これにより、他の経費で赤字が出た年には、減価償却費を計上せずに経費を調整することが可能です。

ただし、定額法を用いる場合には、繰り越し可能な損失があるため、減価償却費の計上のタイミングを調整することのメリットは限られてきます。このような減価償却の計上は税理士などの専門家に相談して金額を設定しましょう。

関連記事:減価償却はなぜ必要?メリットを分かりやすく解説‼︎

相続時の節税

不動産を所有する個人オーナーが自身の不動産を法人化し、その株式を保有することで、個人の相続財産額の削減を目指すことが可能です。株式は相続財産に含まれるため、法人の収益性向上に伴う株価の上昇は結果として相続財産の増加につながります。

株価の上昇に対処する一つの手段として、法人の借入金を増加させて株価を抑制し、その低い時点で子どもへ株式を贈与する方法を取ることができます。借入金の増加は、法人の負債を増やし株価を低下させる効果があり、この低い株価での株式贈与を通じて、将来発生する相続税や贈与税の負担を軽減することができます。

不動産業界で会社設立をするデメリット

不動産業界で会社設立することはメリットばかりではありません。一定のデメリットも存在しますので、メリットとデメリットを総合的に判断して検討しましょう。

設立コストと手間

法人を設立する際には登記にかかる初期費用が必要になります。これには株式会社でも合同会社でも必要な登録免許税が含まれます。さらに、会社の運営ルールを定めた定款の作成も欠かせません。

定款作成は司法書士などの専門家を通じて行うため、その報酬がかかります。また定款認証にも費用がかかります。

法人の維持費用がかかる

法人化すると社会保険料や税理士への顧問料など、会社運営に必要な経費が発生します。特に社会保険への加入は従業員がいなくても必要となり、収入が少ない状態では経営を圧迫するリスクがあります。これら法人の維持にかかるコストも考慮しておきましょう。

赤字でも税金が発生

法人設立後、事業を運営する地域の地方自治体へ法人住民税の支払いが必要になります。法人住民税は法人税割と均等割から成り立っており、たとえ法人が赤字で法人税が発生しない年でも毎年約7万円の均等割を支払う義務が発生します。

長期譲渡税率が適用されない

不動産を売却した際に得られる譲渡所得は所得税と住民税の対象となります。個人の課税率は、所有期間が5年以下の場合(短期譲渡)には39.63%(所得税30.63%、住民税9%)で、所有期間が5年を超える場合(長期譲渡)には20.315%(所得税15.315%、住民税5%)と設定されています。

一方で法人が所有する不動産の売却については、所有期間に関わらず一律で約30%の税率が適用され、長期保有に対する税率優遇がありません。法人における税金の計算は、個人とは異なり、譲渡所得だけでなく他の損益も含めた総合的な計算が行われ、そのため税率は会社の規模等によって変動します。

不動産取得税と登記費用

近年は副業や個人事業主として不動産業に参入し、事業が安定してきたら法人に移行するケースが増えています。しかし、事業を進行中に法人への移行を試みると、通常よりも多くの費用と手間がかかることが多くなります。

特に、個人名義で取得した不動産を法人に移す場合、所有権の名義変更に伴う登記費用が発生します。この登記作業を司法書士に依頼すると、その報酬も別途必要となります。さらに変更登記をする場合は登録免許税や不動産取得税を再度支払う必要があり、結果的には初めから法人として会社設立した場合と比べ、多額の費用がかかります。

このように法人化を検討する際には、総合的に考慮して判断しましょう。

不動産会社で勤務していた人が独立・開業する場合、取引先への信用も考えると圧倒的に”法人化”する選択が良いでしょう。

一方、個人で副業として不動産投資を行っており、その事業を法人化する場合は、税制面をよく考え判断したいですね。

宅地建物取引士の資格保有者が必要

不動産業で会社設立する場合、必須と言える資格が「宅地建物取引士」です。

開業して不動産業務に従事する場合、従業員5人ごとに少なくとも1人は専任で宅地建物取引士として勤務することが義務付けられています。ですが宅地建物取引士は、経営者が自ら資格を持っている必要はなく、資格保持者を雇用することでこの要件を満たすことができます。

不動産業界における宅地建物取引士の独占業務

不動産で会社設立する場合、宅地建物取引士(宅建士)の設置が義務化されているのは、宅地建物取引における三つの独占業務を認められているからです。

1、契約の成立前に必要な重要事項の説明

不動産取引に際しては、取引の透明性を保ちトラブルを防ぐため、契約成立前に物件に関する重要な情報を説明する義務があります。この情報には、物件の位置、所有者情報、電気やガス、水道などの設備の状況、その他取引条件に影響を及ぼす重要な事項が含まれます。この説明を行うのは宅建士の専権事項です。

2、重要事項説明書面への記名・押印

口頭での説明に加えて、「重要事項説明書」(別名:35条書面)を作成し、これを購入者や借り手に提出する必要があります。この書面には、宅建士が自らの責任を明示するため記名と押印を施す必要があります。これにより、説明された重要事項の正確性と責任を担保することが、宅建士にしか許されない業務の一つとされています。

3、契約書への記名・押印

重要事項の説明を経て取引が成立した際には、取引契約書(37条書面)を作成します。この契約書には取引の重要な内容が記載され、宅建士はその内容に誤りがないことを確認した上で、記名と押印を行う義務があります。契約書の内容を正確に検証するためには専門的な知識が求められるため、この業務も宅建士の専門領域となっています。

不動産業界で会社設立をする流れ

まずは、不動産業界で会社設立をする流れを紹介していきましょう。

会社設立後の業務内容を決定する

不動産業界で会社設立する場合、まずはどの業務でビジネスを行うかを決定します。

不動産業界の業務は大まかに以下のように分類されます。

- 不動産売買

- 不動産賃貸

- 不動産仲介

- 不動産管理

- 不動産に関するコンサルティング

- 不動産開発

不動産売買は自社で不動産を購入して購入希望者に売却するのがメインの事業で、物件の取得、広告宣伝、契約交渉が主な業務内容となります。不動産賃貸は所有している物件を賃貸する事業です。物件の取得、入居者の募集と契約、不動産の管理が主な業務です。

上記の2種類は自社で物件を所有しますが、物件を所有していない場合には不動産仲介や管理でビジネスをスタートすることも可能です。

不動産仲介業は、不動産の売主と買主の間で契約の取りまとめを行い、その成約によって利益を得るビジネスモデルです。この業務では、物件情報の収集、広告宣伝、価格の査定や交渉、契約書の作成などが主な仕事内容となります。

そして、不動産管理業は物件のオーナーに代わって、その物件の管理や運営を担うことで収入を得ます。具体的な業務としては、新しい入居者の募集、家賃の徴収、必要な修繕や清掃作業、さまざまなトラブルへの対応があります。

これらの業務を行うためには、「宅地建物取引業免許」の取得が求められる場合があります。資格取得の状況や事業計画に従って業務内容を決定していきましょう。

なお、当然、不動産に関するコンサルティングは業界経験が必要で、不動産開発は大規模開発に投資可能な資金力が必要です。

関連記事:不動産賃貸業を法人化するメリット・デメリット!流れや注意点について

本店となる事務所・店舗を決定する

不動産事業を展開するにあたって、法律により事務所の設置が義務付けられています。

事務所の立地は自由ですが、法令では事務所専用の入口の設置、生活空間からの物理的な区別、他の事業体と共用する場合は適切な仕切りの設置が求められています。これは、例えば住宅の一部をオフィスとして使用する際にも、独立した入口を持つ専用スペースの設置が必要であることを意味します。

コワーキングスペースの利用も、オフィスとしては認められていません。したがって、事務所用途として賃貸されているスペースの利用が推奨されます。

特定の顧客層を対象に、ウェブ上での営業や取引をメインとするビジネスモデルを採用する場合、最小限のスペースで事業を運営できるため、運営コストを大幅に削減することが可能です。

一方、直接来店する飛び込み客をターゲットにし、店舗として営業する場合は、店舗としての機能を持った物件が必要になります。この場合、多くの人が行き交う通りの1階部分が理想的な立地と言えます。

開業資金を確保する

開業する際の本店として使用する物件の目処が立てば開業に必要な金額が把握できます。物件の賃貸・購入に加え、会社設立にあたっては以下の金額が必要です。

地域によって異なりますが、開業にあたっては事務所の用意も含めて総額で500万円〜1,000万円程度の準備が必要だと見積もるのが良いでしょう。以下にその内訳を詳しく説明します。

<会社設立に関する費用>

|

法人設立に関わる費用 |

242,000円(定款認証・印紙・登録免許税等) |

|

宅建業の免許申請費用 |

33,000円(知事免許の場合) |

|

営業保証金 |

600,000円 |

|

保証協会への入会費及び分担金 |

800,000円以上 |

|

その他費用(事務所の取得や備品の調達) |

2,000,000円〜3,000,000円 |

他業種で開業する場合とは異なり、不動産業で会社設立するには、都道府県知事や国土交通大臣から免許を得る必要があり、その申請には費用がかかります。都道府県知事免許の場合の申請費用は33,000円です。

また、不動産業は開業するにあたって1,000万円の営業保証金が求められますが、宅建協会への加入することで、免除を受けるのが一般的です。加入には、入会金、年会費、弁済業務保証金分担金などが含まれ、総額で800,000円以上が必要になります。ですが、加入することで、1,000万円の保証金が全額免除されるため、入会はほぼ必須といえるでしょう。

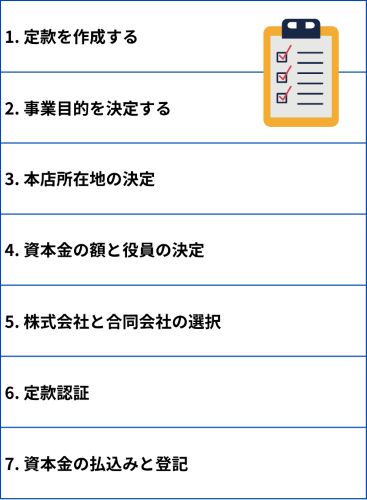

登記までの手続きの流れ

業務内容と本店の位置が決まり、開業資金が確保できたら会社設立に必要な登記手続を行います。プロセスごとに紹介していきます。

1. 定款を作成する

定款は会社の基本規則を定める文書で、公証役場での認証が必要です。定款には事業目的や本店所在地、資本金の額や役員の決定などが必要です。定款を作成するために順に作成していきましょう。

2. 事業目的を決定する

事業目的は、会社が行うビジネス活動を定めるもので、不動産業を行う場合は、売買、賃貸、管理、交換、およびそれらの仲介を事業目的に含める必要があります。

3. 本店所在地の決定

会社の本店所在地は、定款作成時および設立登記時に必要です。市区町村名までの記載が基本で、移転が容易になるように市町村名までを記載する方が良いでしょう。

4. 資本金の額と役員の決定

資本金は会社運営の基礎資金であり、役員は会社の運営を担います。資本金に関しては法的な最低額は設けられていませんが、適切な額を設定することが信用につながります。

5. 株式会社と合同会社の選択

設立する会社の形態を選択する際には、それぞれのメリット・デメリットを理解し、事業戦略に合わせて決定します。株式会社は認知度が高く資金調達がしやすい反面、設立コストが高くなる傾向にあります。合同会社は設立コストが低く手続きがシンプルですが、認知度や社会的信頼度が低い場合があります。

6. 定款認証

作成した定款は公証役場で認証を受ける必要があります。認証には発起人全員の印鑑証明書と収入印紙、認証手数料が必要です。

7. 資本金の払込みと登記

定款認証後、資本金を発起人の個人口座に振込み、その証拠を法務局に提出して設立登記を行います。

この一連のプロセスが終了すれば、会社設立は完了です。

不動産業界で会社設立する際の注意点

不動産業界で会社設立する場合、最も重要なのは創業時の経営方針の決定です。不動産会社には様々な業務がありますが、まずは最も得意とする分野で安定収益を得ることが重要です。

不動産の買取や販売、開発事業などは、1案件ごとに高額な利益を見込むことができますが、それに伴い大きな資本と深い専門知識が求められます。これらの業務は、市場への新規参入が困難な高い障壁を持っています。

一方で、賃貸や売買の仲介、賃貸物件の管理、不動産コンサルティングといった業務は、比較的少ない初期投資で始められるものの、取引一件当たりの利益は販売や開発事業に比べて低めです。これらは新規参入が比較的容易な業態ですが、低い利益率や粗利が得にくいという課題があります。

また、いずれの場合でも案件獲得までの資金力、案件を獲得し続ける営業力も必要です。

不動産業で複数の事業を手掛けることも可能ですが、リソースの分散により業務の質が低下する可能性があります。自身の資金力、経験、ネットワークを踏まえ、どの業務で創業するかを慎重に選択することが重要です。

不動産会社設立は他業種より手間がかかる

今回の記事でご紹介した通り、不動産業界での会社設立は節税や経費計上の幅広さなどメリットが多く存在します。また、一方で、設立と運営には費用がかかり、法人住民税が発生するなどのデメリットもあります。不動産業での会社設立には多くのステップが必要であることを念頭に早めに準備しましょう。

不動産業界で会社設立する場合には専門家と共に行うことでスムーズな法人化が可能です。他の業種に比べると手間も時間もかかります。

不動産会社の設立でご質問のある方は、下記お問い合わせフォームよりご連絡ください。ご相談お待ちしております。

関連記事:起業で失敗する確率は9割?5年後の生存率と失敗しないポイント

関連記事:会社設立に税理士は必要か?流れや費用についても解説‼︎

関連記事:【横浜で会社設立】流れや方法とは?メリットや必要書類について