昨今、多種多様な働き方に加えて、会社に勤めるサラリーマン(会社員)が副業として本業とは別のビジネスを行っているケースも増えています。

副業が軌道に乗ってくると、「そのビジネスをもっと拡大したい」「起業したい」と考えるのは珍しくありません。ただ、完全な未経験からいきなり会社設立しようと考えると途端にハードルが高いと感じる人も多いのではないでしょうか。未経験から起業するにあたって正しい知識を身につけ行動すると人生の選択肢ももっと増やすことができますよね!

今回は、サラリーマンが副業のための会社を設立するポイントとして具体的な方法やメリット、最適なタイミングなどをご紹介していきます。是非参考にしてください。

Contents

サラリーマンが会社を設立しても大丈夫?

結論から言うと、サラリーマンとして働いていたとしても、副業で会社を設立することは可能です。

サラリーマンが会社を設立することを禁止するという法律にはありません。実際に会社員として働きながら会社設立をする人や、会社の代表を務めながら別の会社で社員として働いている人もいます。

ただし、会社によっては、「副業禁止」「兼業禁止」を就業規則として記載している場合があり、懲戒処分される恐れがあります。そのため、勤めている会社の就業規則を事前に確認しておく必要があります。

副業サラリーマンが起業をするタイミング

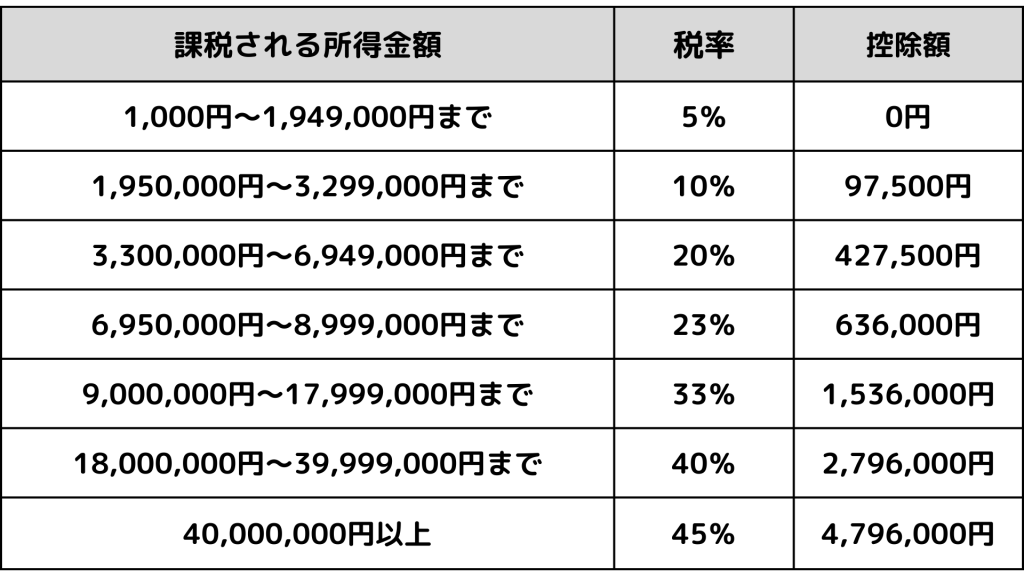

【平成27年以降分の所得税速算表】

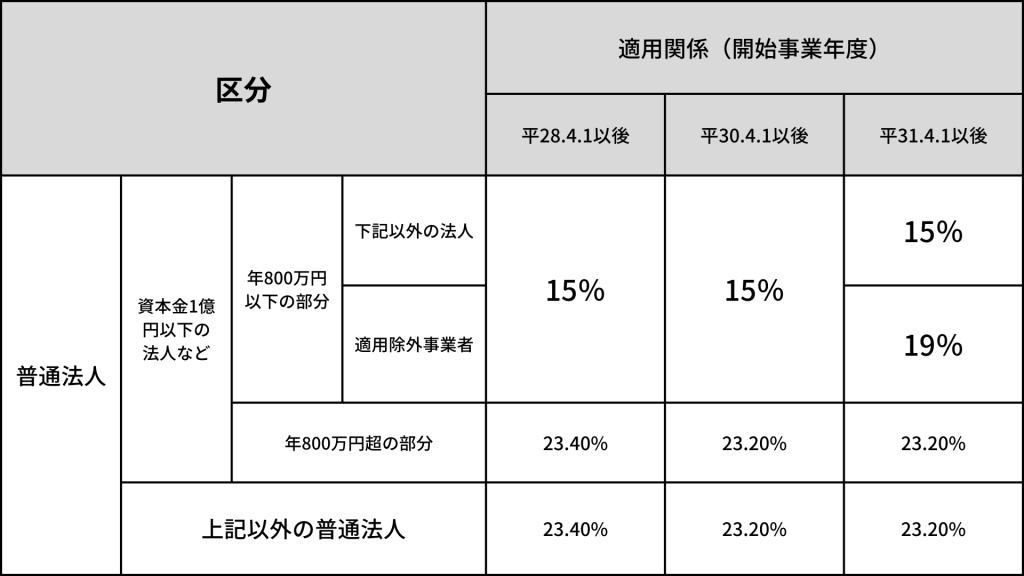

【平成31年以降の普通法人の法人税率】

副業による課税所得が500万円以上になったとき

まず一般的に副業をしているサラリーマンがどのようなタイミングで起業して会社設立をしているのでしょうか。起業する理由で一番多いのが、税負担の軽減です。個人事業主と法人では負担する税額が変わるため、ある程度の収益が出ると会社設立を検討するのが一般的です。

個人事業主と法人では税金の種類が異なってきます。個人事業主では所得税、法人の場合には法人税が課せられます。課税の基準は、収入から経費を差し引いた金額が所得額となり、その金額に所得税や法人税がかかります。

所得税の税率は、累進課税制度を適用しており、所得が増加すると税率も高くなる仕組みになっています。所得が低ければ5%の税率ですが、所得が増えると最大で45%の税率と定められています。

一方で、法人税は最大でも23.20%の税率しかかかりません。そのため、所得が増加すると所得税より法人税のほうが税負担の軽減になります。

法人化の一つのタイミングとして所得税の税率が法人税の税率を上回った時(おおよそ所得500万円)が考えられます。500万円がラインと考えられるのは所得ごとにかかる税金を考えて個人と法人それぞれで確定した場合の税負担が500万円以上になると個人の方が高くなるためです。

もちろん330万円から法人化を検討することも可能ですが、330万円だと節税になるのかどうか定かではありません。会社を設立するとなると、税負担以外にも会社設立手続きの費用や設備に関する費用など多くの資金が必要になります。そのため、500万円程度の課税所得がないと創業時の設備や手続き費用に加えて、今後の会社経営資金を補うことができないません。よって、会社設立のタイミングとしては、副業の課税所得が500万円以上になったときが適切といえるでしょう。

課税売上高が1,000万円以上になったとき

売上が年間1,000万円を超えると、消費税の納税義務が生じます。

課税売上高とは消費税の課税対象となる売上高のことで、土地の売却収入などを除くほとんどの売上高が課税売上高となります。

しかし、課税売上高が1,000万円を超えて2年間は消費税の納税が免除されることになっています。このため、課税売上高が1,000万円を超えるタイミングで会社設立をすれば節税対策になります。

社会的信用が必要なとき

副業をしていて社会的信用が必要なときも、会社設立の検討をすべきタイミングです。企業によっては「個人事業主との取引は行わない」という方針を社内で掲げているケースがあります。

そのほかにも「法人にしか賃貸物件を貸さない」や「法人のみリース契約を行う」といった企業も少なくありません。法人化をすると、会社の情報を登記簿や決算書などから確認できます。情報が確認できるということは、相手の経営の実態が見えやすくなり、仕事がしやすくなるというといったメリットもあります。

もちろん「個人事業主の仕事が法人より劣っている」というわけではありません。取引先だけでなく、資金調達や今後の事業の選択肢を広げたい場合は、会社設立をしたほうが有利だと考えられます。

その他のタイミング

税金面以外に考えられるタイミングとしては、社会保険の加入や会社運営に必要な費用を考えたときに個人で事業を行った場合と比べてどちらが良いか検討した時などです。

法人になると個人よりも経費の範囲は広くなりますが、その分事務負担や手続きなどは増え専門家と顧問契約を結んだりと必要な費用自体は増えることもあります。税金だけではなく、その他の費用なども考慮した結果、本業と副業の合計所得が900万円前後で法人化を考える場合もあります。

個人の事業によっても様々ですので、もし会社設立を考える場合には税理士などプロに一度相談してみることをおすすめします!

サラリーマンが起業をする流れを解説

続いて、検討した結果、会社を設立しようとなった時の具体的な流れについてご紹介していきます!

会社設立に必要な一般的な流れは以下の通りです。

・公証役場で定款の認証を受ける

・会社設立登記申請書などの準備をする

・法務局で登記申請を行う

・登記完了後、登記事項証明書を取得する

・法人の印鑑証明書を取得する

・法人設立届出書など税務署関連の手続きを行う

・社会保険関連の手続きを行う

サラリーマンが副業のための会社を設立する際も、一般的な会社設立と同じ手続きが必要になります。上記でも記載のある定款や登記申請書、印鑑証明書など各種書類が必要になりますので漏れのないように事前にしっかりと準備をしておくことが大切です。

会社設立の流れについては、こちらの記事でもまとめていますのでご確認ください。

会社設立に必要な書類

会社設立では、各所に提出する書類の準備が重要です。書類がひとつでも抜けていると会社設立を行うことができないため、事前に書類がそろっているか確認しましょう。

会社設立を行うために必要な書類は以下の通りです。

・登記事項などを記載した書面

・定款

・印鑑届出書

・払い込み証明書(資本金などの払い込みを証明するもの)

・取締役の就任承諾書

・登録免許税の収入印紙を貼り付けた台紙

・発起人の決定書

・本人確認書類

上記書類のほかにも追加書類が必要な場合があります。例えば、取締役会を設置しない場合は取締役全員の印鑑証明書が必要であったり、会社の形態を「株式会社」「合同会社」「合資会社」からどの形態を選択するかによって、準備するべき書類は異なります。

どの書類が必要かわからない場合は、専門家に相談して確実に書類をそろえたほうが手間がかかりません。

関連記事:【会社設立】定款の事業目的(内容)とは?書き方を解説

副業で会社を設立するメリット・デメリット

副業サラリーマンが会社設立を行うことによるメリットとデメリットをご紹介していきます。どちらも知った上で違いを比較して会社設立を検討していきましょう。

会社を設立するメリット

法人化することによりメリットは以下の通りです。

節税効果を得やすい

節税効果を得やすい

前述している通り、個人が会社を設立する理由の多くが「節税」です。個人事業の場合の所得税は累進課税のため、所得が増えるとその分税率も上がります。一方で法人の場合の法人税は最大でも23%です(個人の場合は900万円を超えると33%、最高税率は45%)。年間の所得がある一定額継続してある場合は法人化を検討して良いでしょう。

そのほかにも多くの節税効果が見込まれます。どのような点で節税が見込まれるのか具体的な例を挙げながら解説していきます。

・本人や家族に役員報酬を支払うことで節税ができる

個人事業主は事業主自身へ給与という概念がありません。そのため、売上から経費などを差し引いた金額すべてが所得税の対象となります。

一方で、会社設立をすると会社の資産と個人の資産ははっきりと区別され、経営者自身も役員報酬を受け取ることができます。役員報酬は所定の要件を満たせば、損金計上をすることが可能です。また、役員報酬は給与所得として扱われるため、給与所得控除を受けることができます。給与所得控除は最大で195万円となり、個人事業主の控除である65万円と比較して、場合によっては法人のほうが節税できます。

・赤字の繰越期間が長くなる

法人は個人事業主よりも長い赤字の繰越期間を利用することができます。個人事業主の繰越期間は、青色申告をしていれば3年間となりますが、法人は最長で10年間と決められています。

繰越期間が長いと、黒字になったときの利益と繰り越した赤字の分を相殺することができ、課税所得を減らすことで節税効果が期待できます。赤字が続いた期間が長いと、黒字になったときに相殺できる金額が増えるため、繰越期間が長いほど節税効果が高く、会社の万が一に備えることができます。

・経費計上できる幅が広がる

法人化することで個人事業主よりも経費計上できる幅が広がります。個人事業主が経費計上を行う際に気を付けなければならないのは、プライベートの資金と事業用の資金をはっきりと区別することです。個人事業主は、私生活の延長線上で事業を経営しているという方が多いでしょう。そのため、プライベートで使ったお金を経費として申告することはできません。経費計上を行うときは「家事按分」という考え方が必要になるので、詳しくは下記コラムをご覧ください。

関連記事:個人事業主が経費にできるものは?判断基準や法人との違い

会社設立をすると、私生活と仕事の区別がはっきりとわかるようになるため、経費計上できるものが多くなります。法人化をすることで経費計上ができる項目は以下の通りです。

- 経営者本人の給与や賞与

- 退職金

- 事業所の家賃、水道光熱費、通信費

- 健康診断費

- 福利厚生費

- 保険料

- 社員旅行費

- 交際費

経営者本人や家族に支払う給与、接待などで支払った飲食代を経費として計上することができるため、個人事業主の時よりも節税効果が高くなります。

社会的信用を得やすい

社会的信用を得やすい

一般的に個人よりも法人の方が社会的な信用は得やすいと考えられます。前述したように、法人は会社の情報を開示しているため、個人事業主よりも取引がしやすいと考える企業が多いでしょう。

今後事業の拡大を視野に入れていたり、人材を雇用したいと考えていたりする場合は、法人の方が新規取引先確保や優秀な人材確保に有利に働くかもしれません。

資金調達をしやすい

資金調達をしやすい

金融機関からの資金調達の際にも法人化していた方が有利に働く可能性が高いといえます。理由としては法人の方が財務管理の面でその会社がどのくらいの資産を持っているのかを判断しやすいため金融機関としても融資の判断がしやすいためです。

決算月を自由に決めることが可能

決算月を自由に決めることが可能

個人事業の場合は、事業の年度は1月から12月までと決まっています。しかし、法人の場合は事業年度を自由に設定することができます。そのため、事業の繁忙期と決算のための事務手続きを行わなければならない時期をずらして選ぶことができるのです。

法人の財産は直接的には相続税の対象にならない

法人の財産は直接的には相続税の対象にならない

個人事業の場合は、その経営者が死亡すると財産がすべて相続の対象となりますが、法人の場合には相続という概念そのものが存在しないため、相続税もかかりません。

会社設立のデメリット

一方でデメリットとしては以下が挙げられます。

会社設立にコストがかかる

会社設立にコストがかかる

前述したように会社を設立する際には様々な手続きが必要となり、その際の定款作成、登記などのための一定費用もかかってきます。個人によっても異なってきますが最低でも20万円は考えておくべきでしょう。

社会保険の加入が必須

社会保険の加入が必須

法人化すると、健康保険と厚生年金保険に加入することが義務付けられています。個人の場合の国民健康保険と国民年金と比較しても高くなります。また、従業員を雇う場合には保険料は会社と本人が折半となり、人数が多ければその分支払う額も高くなっていきます。

赤字でも法人住民税の均等割は負担

赤字でも法人住民税の均等割は負担

法人の場合には、利益に課せられる税金と利益に無関係に課せられる税金があります。もし赤字となった事業年度であったとしても、法人の場合は法人住民税均等割が課せられるため、その分は支払わなければなりません。

そのため、法人化をしたにもかかわらず、事業の収益が見込めない場合は赤字が続いてしまい、法人住民税の均等割の負担が大きくなってしまいます。法人化をする際は、継続した収益を見込めるのか、事前にシミュレーションをしてからのほうが経営のイメージがしやすいでしょう。

事務的な負担が増加する

事務的な負担が増加する

法人化すると、個人事業よりも厳密な財務管理、社会保険の手続きなど会社を運営していくにあたっての事務的な負担は増加します。副業で会社を設立した場合、本業もある中での事務手続きの増加はとてもネックになるのではないでしょうか。全てを自分一人でやるのではなく、この場合は専門家に依頼するのが通常です。その際は当然コストも必要になってきますのでしっかり事前に検討しておくようにしましょう。

注意すべきなのは、サラリーマンが副業を法人化したことで際には税負担で思ったより節税効果が得られなかったり、その他ランニングコストにより赤字になってしまったりという場合ももちろんあるということです。

副業として法人化をする場合は、上記のようなメリットおよびデメリットをしっかり比較して、税金面、事務負担、コストなど様々な観点から検討しましょう。

サラリーマンが会社を設立する際の注意点とは

サラリーマンが副業で会社設立をするには、さまざまな面で注意する必要があります。どんなところに注意するべきかを押さえて事業の成功を目指しましょう。

勤務先に会社設立がバレる可能性がある

前述したように、サラリーマンが会社設立をしてはいけないという法律はありませんが、会社の業種や性質上、就業規則で副業を禁止している企業はあります。

副業を容認している会社であっても、副業で会社設立をすることはバレたくないと考える方もいるのではないでしょうか。会社設立が勤務先にバレる原因となるケースは以下のようなものが挙げられます。

![]() 勤務先の同僚に話してしてしまった

勤務先の同僚に話してしてしまった

いくら気を許している同僚であっても、話す場所や同僚を通じて上司などに伝わり、会社設立がばれてしまう可能性が高くなります。

バレたくない場合は、場所や人を問わず、気軽に話さないようにしましょう。

![]() 噂話やSNS

噂話やSNS

昨今、会社のPRなどでSNS等を利用する方が増えています。会社を設立する際に、SNSなどで自身の情報がわかる内容を投稿したりしていると、社内で噂になり、バレてしまうリスクがあります。

ほとんどの方がSNSを利用しているため、事業に必要な情報発信を行うとしても、誤ってプライベートな内容を投稿してしまうケースがあります。勤務先の同僚も閲覧が可能であることを忘れずに、投稿を行いましょう。

![]() 役員報酬を受け取っている

役員報酬を受け取っている

会社設立後に自身が役員報酬を受け取っていると、勤務先にバレる可能性が高まります。その要因として「住民税」と「社会保険」があります。

会社を法人化した後に役員報酬を受け取ることになると、社会保険への加入が義務づけられています。サラリーマンとしての勤務先と自身が設立した会社の2ヶ所から報酬を受け取るため、収入が増加します。

そのため、「健康保険・厚生年金保険被保険者所属選択・二以上事業所勤務届」を提出する必要があり、収入の増加に伴い、社会保険と住民税の納付額も増加します。納付額の通知書から副業がばれる可能性が高くなります。

![]() 公開している法人データ

公開している法人データ

会社設立をすると、法人の基本情報はWEB上に公開されます。会社の取締役はもちろん、特に代表取締役は多くの人の目につくことが多いです。

法務局の登記データは、誰でも取得することができ、会社によっては定期的に新規法人のデータを取得しているケースもあるでしょう。

さらに、許認可や助成金・補助金制度の応募など代表取締役の名前が記載される場面が多いため、珍しい名前の方は特に注意が必要です。

税金に関する知識を身につける

個人事業主から法人化をすると、税金の種類や金額、決算処理の複雑化などの変化があります。個人事業主の場合は、所得税や住民税、個人事業税が発生し、法人の場合は、法人税や法人住民税、法人事業税が発生しますが、計算方法はそれぞれ異なります。

例えば、個人事業主が赤字の際は個人住民税は0円ですが、法人は赤字であっても均等割を納付する必要があります。給与所得と事業所得だと税金の計算方法や金額などの仕組みが異なるため、今までの知識では対応できなくなる部分があります。

そのため、事前に法人の税金に関する基本的な知識などは身につけておいたほうが良いでしょう。

社会保険料の負担が大きくなる

サラリーマンとして会社に勤務しており、さらに会社設立を行うと2ヶ所で社会保険料を支払わなければならないため、社会保険料の負担が増加します。

また、社会保険料の半分は会社が負担することが定められています。そのため、会社負担分の社会保険料の手続きが必要となり、事務負担も大きくなります。

会社を設立する際は、会社が負担するべき金額や事務負担について事前に確認しておく必要があります。

起業した人とのつながりを持つ

起業した人とのつながりを持って、人脈を広げることが大切です。同じ立場の人とつながることで、起業した人にしかわからない情報や悩みを共有することができるため、事業の経営に役立てることができます。

また、会社を設立するとさまざまな悩みを抱えることが多く、資金調達はどのように行っているのか、どのような節税対策を行っているのかなどのノウハウを聞き出すきっかけをつくることができます。

つながりは同じ業種だけではなく、違う業種でも悩みやノウハウは同じなので、幅広い人脈を作っておくと起業した人にしかわからないことを聞くことができ、自身に還元できます。

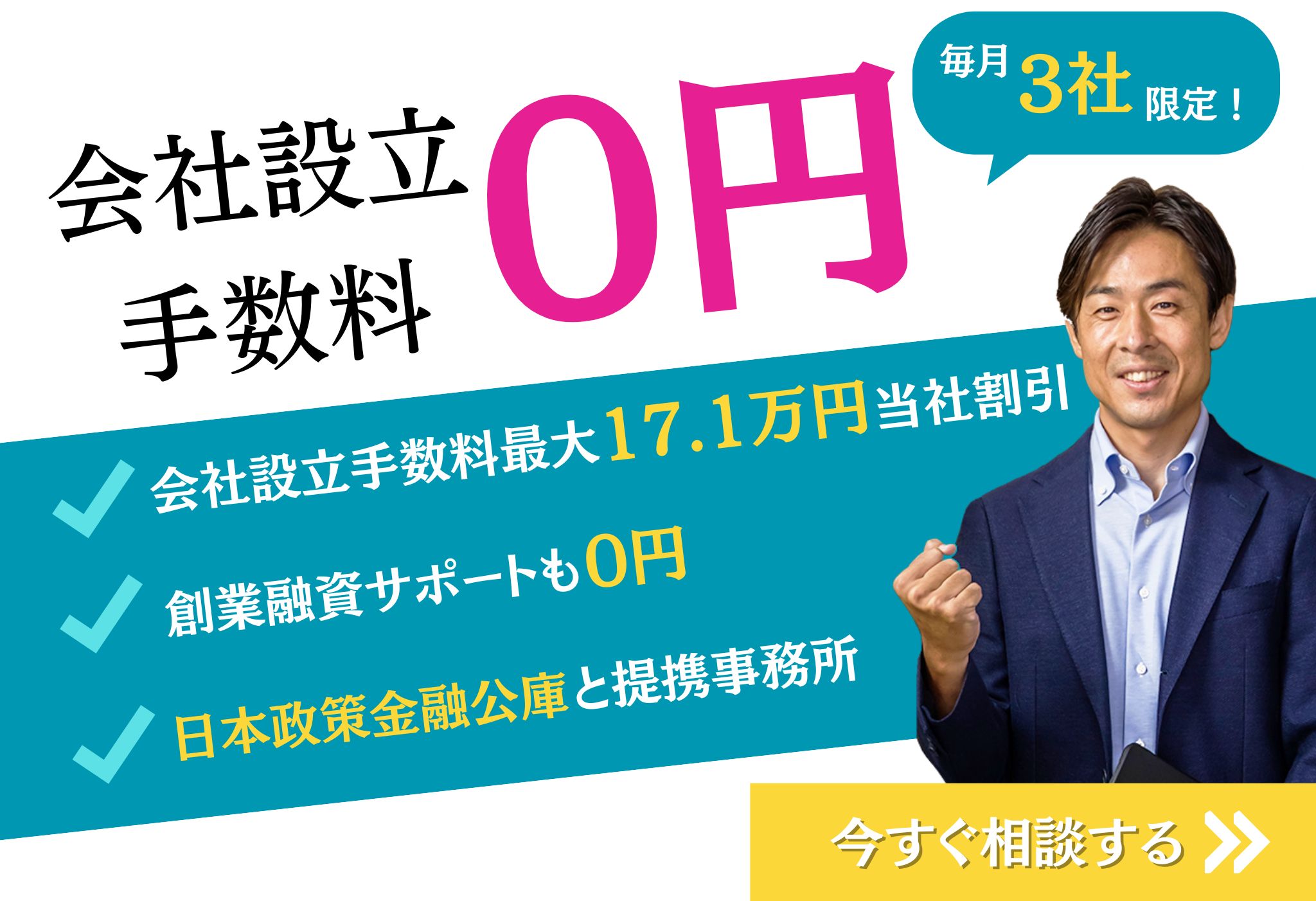

会社設立のタイミングはご相談ください

今回は副業を行っているサラリーマンに向けて、会社を設立する際のタイミングや流れ、メリット、デメリットをご紹介していきました。

個人事業の内容によっても会社を設立した方が得だと思われるタイミングなども様々です。メリットデメリットを比較して、自分自身が経営を行う会社にとってどちらが大きいのかを事前に確認しておく必要があります。税金面などによっても一概には言えないため、しっかりと知識をつけた上で自分の事業の状況や条件にあわせて検討するようにしましょう。

もちろん当事務所は会社設立の手続きだけでなく、会社設立をすべきか迷われている方の相談にも無料で対応しています。

東京、神奈川を中心にご相談をお受けしておりますので、会社設立を検討されている方、悩まれている方は、お気軽にご連絡ください!

関連記事:会社設立のメリットは?個人事業主と法人どちらが良いの?