経費を精算する際は、基本的に領収書が必要です。

領収書が代金の支払いの客観的な証拠になり、不当に経費を計上していないことの裏付けができます。

しかし、

「領収書を紛失した場合どうしたらよいのか」

という疑問を持たれたことはないでしょうか。

本記事では、領収書以外に根拠として使える資料と、領収書の紛失や発行されないケースでの対応について解説します。

領収書がなくても経費計上はできますが、注意点もあるため最後まで読んで参考にしてくださいね。

Contents

なぜ経費で落とすのに領収書が必要?

領収書は、経費を精算する際の重要な書類です。

領収書は、商品の購入やサービスの利用にかかる代金の支払いの証拠になり、損金経理を行う際に不正をしていないことを裏付けできます。

そのため、税務調査が入っても問題なく対応可能です。

さらに、領収書があることで、過払いや二重での支払いも防止できます。

また、従業員に領収書の提出を義務化することで、経費の不正利用を防止する効果も期待できます。

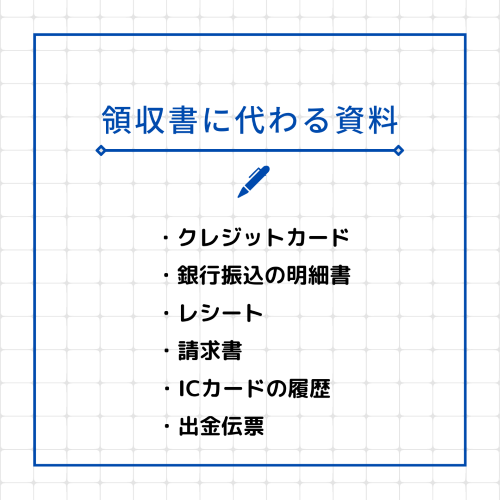

領収書なしでも経費にする為の資料6つ

紛失などで領収書がない場合は、別の根拠にできる資料を証憑にすることで経費にできます。

支払いが発生した根拠として使える資料は、次の6つが挙げられます。

代用する資料は、支払日・支払先や支払金額などが記載されている必要があります。

さらに、場合によっては、数種類の資料が必要になるケースもあるため事前に確認しましょう。

クレジットカード

クレジットカードの利用明細は、支払いが発生した根拠として利用できます。

ただし、必要事項が記載されていることが条件のため、領収書の代替として使う場合は、事前に確認が必要です。

明細書によっては、取引内容や支払内容が記載されていないものもあるので注意しましょう。

購入した際にレシートなどがあれば、補足資料として管理してくださいおくとよいですね。

もし、個人のカードを使った場合は、マーカーなどで印をつけたり、業務に関係ない部分であれば黒塗りにしたりすると経理担当者も確認しやすくなります。

クレジットカードを利用して商品やサービスの代金を支払うケースが多い場合は、明細書の管理も行いましょう。

銀行振込の明細書

代金の支払いを銀行振込で行っている場合は、振込明細書の使用が可能です。

銀行から振込む際は、通帳預金の記録が領収書の代替として認められています。

毎月振り込むことが確定している商品の購入やサービスの利用がある場合は、銀行の振込明細書を活用しましょう。

レシート

現金で支払った場合やキャッシュレス決済などを行った際は、レシートを領収書の代わりに利用できます。

ただし、レシートを利用する際は、支払日や支払先・支払金額・支払明細のすべてが記載されているか確認しなければなりません。

現金で支払うケースが多い場合は、レシートを手元に残しておくと安心です。

レシートは特に紛失が多い資料なので管には注意してください。

また、クレジットカードで決済した場合に発行されるレシートと売上伝票も併せて保管しましょう。

売上伝票とは、クレジットカードで決済した際にレシートと一緒に発行されるお客様控えです。

「お客様控えは捨てている」という方も多いと思います。

売上伝票も取引が発生したことを裏付ける資料になるため、これを機に大事に保管してください。

請求書

請求書を利用する場合も、明細が記載されているか確認してください。

インターネットで決済した場合は、決済画面のキャプチャーを印刷しましょう。

また、請求書は、クレジットカードの明細や銀行の振込明細の補完的な資料としても使えます。

クレジットカードの明細や銀行明細は取引内容が記載されていないケースもあり、請求書と一緒に管理することで、取引の証拠になります。

請求書の他にも納品書、注文のファックスやメールも領収書の代わりに使えるので、大事にもっておくと良いですね!

ICカードの履歴

電子マネーや交通系のICカードの履歴も、代金の支払いの裏付けとして利用できます。

ICカードの履歴は、電子ファイルや印刷が可能なケースが多いので、ICカードで支払った場合は領収書の代用として活用しましょう。

ただし、ICカードは出力できる期間が限られているケースも多いため、注意が必要です。

ICカードをよく利用する場合には、定期的に印刷や電子化しておきましょう。

出金伝票

上記で紹介した5つの資料が準備できない場合は、出金伝票を作成しましょう。

出金伝票とは、事業者が現金で支払った際に、取引内容を記録する書類です。

出金伝票は、交通費や慶弔費の精算などで活用されます。

ただし、出金伝票だけでは、経費と認められないケースも多いので注意してください。

領収書再発行は依頼できる?

領収書がどうしても必要な場合は、取引先に再発行の依頼をすることも1つの手段です。

しかし、再発行は義務ではなく、不正防止の観点から再発行をしていない企業もあります。

なかには、事前に案内している企業もあり、確認が必要です。

出金伝票の作成方法について

ここでは、出金伝票の作成方法について解説します。

領収書を紛失した場合は、出金伝票の作成が必要になるケースがあるため作成方法を理解しておきましょう。

出金伝票を作成する際は、税務署が確認しても問題がないようにしてください。

作成する際は、次の4つ要件が必要です。

- 支払日

- 支払先の名称

- 支払金額

- 支払いの目的や商品・サービスの内容

出金伝票の形式は、必要な要件を満たせば自由に作成できます。そのため、会社によって形式が異なります。初めて作成される方は、市販のフォーマットを活用するのがおすすめです。

ただし、出金伝票を作成しても必ずしも経費にできるとは限りません。

訪問先の案内状や取引内容を記載したメールなどがあれば、一緒に保管しましょう。

領収書が発行されない場合

領収書が発行されないケースとして、次の3つがあります。

- 自動販売機

- 公共交通機関

- 慶弔関連

領収書が発行されない場合でも、適切な対応をとることで経費にできるため、1つずつ確認していきましょう!

自動販売機の利用

領収書が発行されないケースとして、自動販売機の利用が挙げられます。

例えば、来客用や訪問先への差し入れを購入するために、自動販売機を利用するケースがあると思います。

自動販売機で購入した代金を経費にするためには、出金伝票に記録してください。

交通の履歴やメールのやり取りなど、来客や訪問したことがわかる資料も一緒に管理しておくとよいでしょう。

公共交通機関の利用

バスや電車などの交通費の精算は、社内規定で領収書が不要となっているケースもあります。

領収書なしで交通費を精算する場合は、交通費精算書を用意するとよいでしょう。

交通費を経費精算する場合は、次の項目が必要です。

・日付

・訪問先

・利用交通機関

・出発・到着

・片道往復

・金額

・申請者名

・申請日

バスや電車など公共交通機関を使用するケースが多い場合は、会社でフォーマットを用意すると便利ですね!

場合によっては、経費精算システムの導入もおすすめです。

慶弔関連費

取引先にご祝儀や香典を支払うケースもありますが、慶弔関連も領収書は発行されません。

慶弔関連費も出金伝票を作成し記録しますが、ご祝儀や香典の袋をコピーすることがおすすめです。

また、香典返しの案内状やパーティーなどの招待状・メールやファックスも支払いが発生した証明になるため、大事に保管してください。

領収書なしで経費にする場合の注意点

ここまで解説したように、領収書がなくても経費にできます。

しかし、領収書なしで経費にする際は少し注意が必要です。

場合によっては、不正を疑われるケースもあるため、注意点も確認していきましょう。

税務調査での印象が悪くなりやすい

領収書がないと代金を支払った証明できず、経費の水増しや不正利用を疑われる可能性があります。

税務調査官も、領収書の多少の紛失やそもそも発行されないケースがあることは把握しているため、ある程度までは寛大な措置を取ってもらえます。

しかし、領収書がないケースが多すぎると、税務調査官に対する印象は良くないです。

特に、領収書の紛失が多い場合は注意が必要なため、管理方法や管理体制の見直しを行ってください。

他の資料で代用するケースは、あくまでも例外的措置だと考え、領収書はしっかり保管しましょう。

再発行は不正が疑われるリスクがある

領収書を再発行した場合にも、不正が疑われる可能性があります。

領収書を再発行した場合、経費の二重計上や経費の不正計上など悪用することも可能です。

また、領収書を発行する事業者も再発行の義務がなく、共犯の疑われる可能性もあることから再発行を行わないケースも多いです。

反対に、商品を販売した企業から領収書を求められたら慎重な対応が必要です。

そのため、基本的に領収書の再発行は困難だと考えましょう。

どうしても領収書の再発行が必要な場合は、不正が疑われないよう支払い側と受け取り側の双方の注意が必要です。

領収書がないと仕入税額控除できない?

ここまでの解説は、あくまでも法人税と所得税の話です。

法人税と所得税では領収書がなくても経費への計上が可能ですが、消費税は領収書がないと仕入税額控除ができません。

また、インボイス制度導入により変更した部分もあるため、確認していきましょう。

消費税法上は領収書が必須

消費税の仕入税額控除は、帳簿と事実を証する区分記載請求書等の両方の保存を要件としています。

法人税や所得税の経費の要件に領収書は必須ではありませんが、消費税では請求書や領収書が必須です。

なお、請求書には次の5つの項目が必要です。

・書類の作成者

・宛名

・取引内容

・金額

・支払年月日

請求書が発行されない場合は、上記5つの内容を記載した領収書を大事に保管しましょう。

ただし、次の4業種は宛名が不要です。

- 小売り

- 飲食

- タクシー

- 駐車場

インボイス制度で内容変更

これまでは、税込3万円未満であれば、領収書がなくても仕入税額控除ができました。

しかし、2023年10月から導入されたインボイス制度から、3万円未満でも領収書の受領と保管が必要になりました。

例えば、社内で使われている文房具や来客用の飲料水などは帳簿に記入するだけで大丈夫でしたが、インボイス制度導入後は領収書が必要です。

ただし、3万円未満でも初めから領収書が発行されない場合はなくても問題ありません。

バスや電車などの公共交通機関や自動販売機での飲料水の購入など、もともと領収書が発行されていないケースでは、従来通りに仕入税額控除が可能です。

インボイス制度の導入により変更になった部分もあるので、一度顧問の税理士と請求書や領収書の確認を行いましょう。

関連記事:【2023年10月開始】インボイス制度とは?すべき対応を分かりやすく解説

関連記事:【インボイス制度】やらないとどうなる?状況に応じて解説!

関連記事:【保存版】インボイス制度の申請方法・手順について分かりやすく解説

経費精算システムの導入も検討しよう

領収書の保管は、経費精算システムの導入がおすすめです。

経費精算システムを活用することで、電子データ化ができ、紛失のリスクを下げます。

また、経費精算システムには、紛失のリスクを下げる以外にも様々なメリットがあるため確認していきましょう。

紛失のリスクを下げる

経費精算システム導入の大きなメリットは、領収書を紛失するリスクを大幅に下げられる点です。

経費精算システムを導入することで領収書を電子化ができ、紙の状態で保管するよりも紛失を防ぎやすくなります。

経費精算システムによって、領収書をスマホで撮影するだけで自動で内容を読み込みこみ入力する機能があり、経費を精算する側も手間をかけずに申請ができるでしょう。

電子帳簿保存法の対応が可能な経費精算システムも多くあるので、データの整理や保管場所の確認などの作業からも解放されます。

アプリも対応している

なかには、パソコンだけではなくスマホアプリに対応している経費精算システムもあります。

スマホのアプリでも使えるので、外出先や移動中でも経費の申請が可能です。

領収証が発行されてからすぐに電子データ化して申請することで、経費発生から申請までの時間を大幅に削減できます。

タイムラグが小さくなれば、紛失のリスクも下げられるでしょう。

明細を取り込める

経費精算システムでは、クレジットカードの明細やICカードの明細などを連携させられます。

経費精算システムと連携させれば、自動で取引の履歴を読み込むことが可能です。

特に、交通費の精算は日付や訪問先・金額・利用した交通機関など細かく記入する必要があり、利用回数が増えるほど負担も大きくなります。

しかし、経費精算システムを導入すれば、必要事項の記入や確認作業の時間が大幅に削減でき、申請者と経理担当者の負担が減ります。

また、自動で取り込むことで、不正に申請する行為や水増しなどを防止することが可能です。

画像認識の技術も年々向上しているため、想像以上に作業効率は上がると思います。

経理業務が楽になる

経費精算システムは、会計システムと連携できるので、経理業務の負担が減らせるメリットがあります。

経費精算システムには、経費を自動で仕訳する機能があり、会計システムと連携することでスムーズにデータが移行できます。

経費の集計や仕訳作業、データの再入力などの作業時間が減るため、経理担当者の負担を減らすことが可能です。

また、経費精算に関する入力間違いも防げるのも良いですね!

出金伝票作成の時間が削れる

領収書が発行されない公共交通機関を利用した際は、交通費精算書などの入出金伝票が必要ですが、ICカードと連携することで金額や履歴などが自動で入力できます。

さらに、領収書をなくした場合でも読み取り機能を使えば、自動で入力でき、出金伝票作成の時間が大幅に削減されます。

営業での訪問や出張が多い企業は、経費精算システムの導入がおすすめです。

3か月間のお試し顧問キャンペーン!

いろいろと説明しましたが、簡単にまとめると、「領収書が無くても代用できるが、無いとめんどくさいのでしっかりと領収書は保管しよう。」ということです。

経営者の中には、領収書の保管や経費計上する作業に苦手意識を持っている方は多いです。

領収書や経費の計上について不安がある方は、一度相談してください。当事務所では、今なら、3か月間のお試し顧問キャンペーンを実施しております!お気軽にご連絡ください。