サラリーマンの方など個人でアパート経営など行っている方の中には、法人化するかどうか迷っている方が多いのではないでしょうか。

近年では、法人の税率低下と個人の所得税の上昇に伴って法人化を検討する方が増加している傾向があります。税金の負担軽減などのメリットがある一方で、法人化するタイミングや一定の目安を間違えてしまうと税金が高くなってしまう場合もあるため、法人化することを不安に思っている方が多いでしょう。

今回は、不動産賃貸業を法人化するメリットやデメリット、会社設立の流れ、注意点などを紹介するので、法人化を迷っている方や不安に思っている方は、是非参考にしてください。

Contents

不動産賃貸業の法人化について

不動産賃貸業の法人化とは、個人で行っていた不動産経営を会社を設立して法人化することです。

近年は法人化のハードルが下がってきているため、個人の不動産経営から法人による不動産経営が注目されています。

個人経営では、家賃収入は経営している個人のみ得ることができますが、法人経営を行うことで、役員に家族を就任させることで収入を分散することが可能です。

不動産賃貸業を法人化するメリット

個人経営から法人化するメリットは多くありますが、人によってはメリットになり得ないケースもあります。

法人化するメリットを6つ解説していくので、自分にとってメリットになるのかどうか確認したうえで判断しましょう。

1,所得税を減らすことができる

個人の所得税は、累進課税制度となっており、所得が多いほど比例して税率も高くなります。一方で、法人税は税率の低下によって一定の金額を超えていれば個人の所得税よりも税金の負担が軽減されます。

所得税と法人税でどのように税率が異なるのか下記表を比較してみましょう。

<所得税の税率>

|

課税される所得金額 |

税率 | 控除額 |

|

1,000円~1,949,000円 |

5% | 0円 |

|

1,950,000円~3,299,000円 |

10% | 97,500円 |

|

3,300,000円~6,949,000円 |

20% | 427,500円 |

|

6,950,000円~8,999,000円 |

23% | 636,000円 |

|

9,000,000円~17,999,000円 |

33% | 1,536,000円 |

|

18,000,000円~39,999,000円 |

40% | 2,796,000円 |

|

40,000,000円~ |

45% | 4,796,000円 |

<法人税の税率>

|

課税される所得金額 |

税率(令和4年4月1日以降) |

|

8,000,000円以下 |

15% |

|

19%(適用除外事業者) |

|

|

8,000,000円超 |

23.20% |

※適用除外事業者とは、事業年度開始の日前3年以内に終了した各事業年度の所得金額の年平均額が15億円を超える法人のこと

それぞれの税率を比較すると、所得が低い場合は法人税の税率が高く、個人で経営した方がメリットが大きいですが、所得が増加すると所得税の方が高くなり、法人の方が節税のメリットが大きくなります。

900万円以上の所得がある場合は、個人ではなく法人化した方が節税可能です。

それぞれの税金に関して、個人の所得税には令和19年までの確定申告においては、所得税と復興特別所得税を併せて申告・納付する必要があり、法人は、法人住民税や地方法人税、法人事業税が課税されます。

所得税や法人税などの面からは、所得金額が大きければ法人化するメリットが大きいといえますが、そのほかの税金や経費計上のタイミングによって節税できるタイミングが異なるため、必ず900万円から節税になると断言はできません。

2,相続税を減らすことができる

個人で不動産を所有している場合は、家賃収入によって資産が増加し、相続税の負担が大きくなります。

会社を設立し、法人に所有権を移すことで家賃収入を分散することができ、個人の相続財産を減らす効果が期待できます。

また、家族を役員にすることで、収益の一部を相続人に役員報酬として渡すことができるので、将来相続する予定の資産を事前に渡すことが可能です。

ただ、役員報酬は税制上、給与所得にあたるため住民税や所得税の対象になるので、しっかりと覚えておきましょう。

関連記事:会社設立が相続税対策に有効?メリットとデメリットを解説

3,経費計上できる項目が増える

個人事業主として経費計上を行う際には、不動産に関する経費と私的に使用する金額について厳格に分けて申請する必要があります。

法人化することで、事業に関するすべての行為が経費として計上することができるため、経費として扱える項目が個人よりも増えます。法人化して経費計上できるようになるのは主に以下の項目です。

・給与や退職金

自分自身の給与をはじめ、家族を社員や役員にした場合の給与や役員報酬、退職金を経費として計上することができます。

個人事業主でも、家族の給与を経費として扱うことはできますが、家族が事業専従者であることや税務署へ届出を出す必要があり、手間がかかります。また、家族を専従者にした場合は配偶者控除や扶養控除などの対象から除外されてしまうデメリットもあります。

法人化した方が手間なく、控除を受けることができ、給与などを経費として計上することが可能になります。

・生命保険料や個人年金

で控除個人の保険料控除は、生命保険料や介護医療保険料、個人年金保険料の全てを合算した「12万円」が限度額になります。(下記表参照)

|

区分 |

各区分の控除額 | 生命保険料控除 | ||

|

一般の 生命保険料控除 |

新生命保険料に係る控除額 |

30,000円 |

1番大きい金額 50,000円 |

合計125,000円 →120,000円 (限度額) |

|

旧生命保険料に係る控除額 |

50,000円 | |||

|

両方の適用を受ける場合の控除額 |

40,000円 | |||

|

介護医療保険控除額 |

25,000円 | |||

一方で、法人の場合は、保険料の一部を経費として計上することが可能です。計上できる割合は、加入した保険の種類や期間、解約返戻率によって異なるので、専門家に確認して判断しましょう。

4,損失を10年間繰り越すことができる

個人事業主として損失を繰り越せる期間は、3年と定められていますが、法人の場合は最長で10年間繰り越すことが可能です。

事業活動で発生した損失を繰り越すことで、翌年以降の黒字と相殺することができるので、課税所得を減少させ、法人税の負担を軽減することができるのも大きなメリットになります。

個人事業主よりも繰越期間が長いため、節税も長期間にわたって行うことができます。

5,相続時に遺産分割がしやすくなる

相続時に相続人に遺産分割がしやすくなるのがメリットです。

個人事業主の場合は、相続の際に不動産を相続することになるため、分割して相続することが難しいという特徴があります。複数人で共同名義で相続することも可能ですが、不動産の経営や家賃収入の分配などに関してトラブルが起きてしまう可能性があります。

法人として経営することで、相続時は不動産ではなく、株式を相続することになるので、複数人に分割して相続することが可能です。

また、株式を相続する際は、株価の上昇対策として法人の借り入れを増やして、株価を下げることで、相続税の負担を軽減することができます。

不動産を相続するよりも、法人化して株式として相続することが可能になると、遺産分割がしやすくなります。タイミングによっては株価が下がった時に相続や贈与をすることで、相続税や贈与税を抑えることができます。

6,不動産を短期譲渡するときの税率が低い

不動産を譲渡する際は、不動産の所有期間によって税率が変わってくるので、期間は必ず確認しましょう。

所有期間が5年以下の場合は「短期譲渡」といい、所有期間が5年を超える場合は「長期譲渡」といいます。

「短期譲渡」の場合は、個人事業主だと所得税30.63%と住民税9%を合算した、税率39.63%が課せられます。

法人の「短期譲渡」の場合は、税率が実効税率の29.74%となるため、個人事業主と比較して、約10%ほどの税率差があります。

相続した後に、長期にわたって不動産を所有する意思がない場合は、会社を設立して不動産を譲渡すると譲渡税を抑えることができます。

不動産賃貸業を法人化するデメリット

法人化するメリットについて解説してきましたが、法人化に伴うデメリットもあるので、詳しく解説していきます。

自分自身にとって、メリットとデメリットのどちらが大きいかを確認しながら、自分に合った経営のかたちを確立しましょう。

法人化に伴う費用が必要になる

会社を設立することになるため、法人化に伴って費用が必要になります。設立をする際に、登記手数料や登録免許税、定款作成の手数料などの費用が発生し、会社の規模や種類によって金額が変わってくるので、注意が必要です。

また、法人化すると健康保険や厚生年金保険などの社会保険に加入が必要になるため、毎月、従業員と同額の社会保険料を法人が納めなければいけません。個人事業主の場合は、常時勤めている従業員が5人以下の場合は、社会保険への加入義務はありません。

毎月支払うことになるため、費用の負担が大きくなります。そのほかにも役員登記の費用などのランニングコストがかかるため、専門家に相談して、会社の種類や規模などを決定しましょう。

関連記事:自分で会社設立やるには?かかる費用や流れを詳しく解説‼︎

長期譲渡する場合は個人よりも税率が高い

短期譲渡の場合は、法人の方が税率が低いため、メリットが大きいことを説明しましたが、長期譲渡になると個人よりも税率が高くなってしまいます。

長期譲渡の場合、個人事業主の税率は、所得税15.315%と住民税5%の合計である20.315%です。

一方で法人の場合は、実効税率の29.74%となるため、約9%程度の差があることが分かります。

そのため、長期保有をしてから売却する可能性がある場合は、法人ではなく個人事業主の方が税率が低く、負担が軽減されるので、譲渡を考える際は覚えておいた方が良いでしょう。

赤字でも税金がかかる

個人事業主・法人のどちらの場合でも、住民税の納付義務があります。個人事業主は、不動産投資が赤字になってしまった場合や所得金額が一定の金額以下の場合には、所得税や住民税などの税金を納付する必要はありません。

法人が支払わなければならない法人住民税は、「法人税割」と「均等割」の2つで構成されています。

「法人税割」とは、法人税額を基準にして都道府県や市町村に支払う税金で、法人の所得に応じて支払金額が異なるため、赤字の場合は支払う必要がありません。

「均等割」は、非課税対象者を除く全ての人に課税される住民税のことです。金額は会社の規模や資本金、従業員数に応じて変化します。都道府県民税が最低で2万円、市町村民税は最低5万円からとなっており、下記表のように10段階に区分されています。

|

資本金等の額 |

都道府県民税均等割 | 市町村民税均等割従業員数50人超 | 市町村民税均等割従業員数50人以下 |

|

1千万円以下 |

20,000円 | 120,000円 | 50,000円 |

|

1千万円以上1億円以下 |

50,000円 | 150,000円 | 130,000円 |

|

1億円以上10億円以下 |

130,000円 | 400,000円 | 160,000円 |

|

10億円以上50億円以下 |

540,000円 | 1,750,000円 | 410,000円 |

|

50億円以超 |

800,000円 | 3,000,000円 | 410,000円 |

赤字の場合は、「法人税割」の支払いをする必要はありませんが、「均等割」に関しては、最低でも合計7万円の支払いを必ず行わなければなりません。

法人化をすると、赤字になった際に支払う必要がなくても、納税をしなければならないため、負担が大きくなる可能性があるので注意が必要です。

不動産賃貸業の法人化するのはいつがベスト?

不動産賃貸業の法人化するメリット・デメリットを解説しましたが、実際にどのようなタイミングで法人化をすればいいかわからない方が多いでしょう。

法人化するタイミングの目安を解説していくので、参考にしてください。

不動産賃貸業が黒字で給与所得が900万円以上

不動産賃貸業の法人化するメリットでも、解説したように、家賃収入が一定の金額を超えると法人化したほうが個人より所得税率が下がるため、節税効果を得ることができます。

その一定金額が900万円という目安になります。

ただし、900万円を超えているからといって、全ての人が法人化したほうがメリットがあるというわけではないので、注意してください。

相続税対策や短期譲渡を検討している

前述したように、法人化することで相続対策を行うことができるので、保有資産が多く、不動産を複数所有している場合は、法人化を検討してみてください。

また、相続後に不動産を早めに手放したいと考えている方も法人化することで、手間がなく、税率も個人より低く定められているため、検討してもいいかもしれません。

個人で短期譲渡を行うと、税率が高いだけでなく、名義変更などが必要になるため、手続きが多くなります。

しかし、法人で短期譲渡を行う場合は、会社名義で譲渡することができるため、手間なく譲渡を行うことができます。

このように、相続税対策や短期譲渡など明確な目的があり、法人化を検討している方は1度税理士に相談してみることをおすすめします。

法人化するときに注意すべきポイント

法人化するときは、個人事業主とは異なる点が多いので、手続きを行う際は注意が必要です。

以下のポイントを押さえることで、法人化する際に失敗することを未然に防げます。

内容を確認したうえで、手続きの参考にしてみてください。

会社を設立によって利益を受けることができるのか

法人化するメリットをたくさん解説してきましたが、個人から法人にすることで税率が低くなり、節税効果が期待できる点が大きなメリットでしょう。

個人の所得税は、収入が増えれば税率も増加する累進課税制度を適用しているため、負担が大きくなります。一方で法人は一定金額以上でなければ、税率が大きく変化することがないため、同じ所得額の場合は法人化した方が、納付金額を抑えることができます。

司法書士や税理士に相談・依頼する

法人化する際のタイミングや手続きは、個人で判断することは難しく、必要書類や提出するべき場所が多く、複雑な作業になるため、個人で判断して手続きをしようとすると多くの手間と時間がかかります。

そのため、法人化するタイミングに悩んだ場合は、1度税理士に相談してみましょう。税制上のメリットを受けることができるのか、法人化した方がいいのかなど専門家の目線から判断してもらってから、判断するのも1つの方法です。

また、実際に法人化を行うことになったら、司法書士に手続きの依頼をしましょう。会社設立の手続きに関しては司法書士でしか対応ができないため、時間や手間を省きたい方は依頼の相談から始めましょう。

依頼する会社にもよりますが、司法書士に会社設立の依頼を行う場合は、10万円程度が相場になります。

賃貸業とそのほかの業務を分けて認識する

不動産業で起業するには、様々な業務があり、仕事内容や必要な資格が異なるため、注意が必要です。

不動産に関連する業務は、「仲介業務」「ディベロッパー業務」「賃貸業務」があります。

それぞれの業務内容は以下の通りです。

・仲介業務

不動産を売買する時や賃貸として貸す際に、売主と買主、貸主と借主の仲介役として契約の成立に向けて業務を行うことです。仲介業を行うには、事業所ごとに5人に1人の割合で「宅地建物取引士」を置くことが決められています。1人で開業する場合は、自分自身で国家資格の取得が必須です。

・ディベロッパー業務

土地や街の開発・調査を行い、リゾート開発や都市開発、商業施設の開発などを行う業務です。資格は必ずしも必要ではありませんが、「宅地建物取引士」や「不動産鑑定士」の資格を取得しておくと仕事をスムーズに受けることができるかもしれません。

・賃貸業務

所有している不動産を個人や法人に紹介して賃貸契約を結ぶことが、賃貸業務です。賃貸業務を行う上で、特別な資格は必要ありませんが、賃貸だけでなく、不動産の売買などを行う場合は、「宅地建物取引士」の資格が必要になるので、業務内容と必要な資格は必ず確認しましょう。

不動産賃貸業の形態を紹介!

不動産賃貸業は経営形態を3つの方法から選ぶことができます。それぞれのメリットデメリットを理解したうえで、会社の経営方針に合った経営の形態を選択しましょう。

不動産保有方式

不動産保有方式とは、法人が不動産を保有・運用をして家賃収入などを得る方式のことです。

建物だけを保有する場合と建物と土地のどちらも合わせて保有する場合がありますが、建物と土地を合わせて保有する方が、それぞれ別名義で管理するよりも同一名義で管理した方が手間やトラブル、問題を回避することができます。

また、建物や土地を保有することで、家賃や敷金、礼金などさまざまな面で収入を得ることができるので、所得移転効果が大きいです。

一方で、個人から法人に移転することで、登録費用や不動産所得税、登録免許税などが発生します。さらに相続税の債務控除が適用できないため、一定の期間内に相続すると、相続税が他の2つよりも高くなる可能性があるので、注意が必要です。

管理委託方式

管理委託方式は、自社で管理業務を行わずに他の業者に管理を委託する方法です。不動産の所有者は管理を委託する業者に管理料金を支払い、業者から所有者に給与を支払うことで、直接保有する場合では受けることができない給与所得控除を受けることができます。

また、管理委託を行うことで、自社で管理する必要がないため、遠方にある物件でも所有することができます。

ただし、管理委託は費用が必要になるため、会社の規模がある程度大きくないと経営成立が困難になります。管理する物件によって家賃が高い場合や部屋数が多い場合はオーナーの負担が大きく、空室の場合でも管理料金を支払う必要があるため、管理委託費用が高いと赤字になってしまうリスクがあるので、会社を設立する際に経営方針や会社の規模の目安を決めておいた方がいいでしょう。

サブリース方式

サブリース方式とは、オーナーが所有している不動産を不動産管理会社へ一括で貸し付ける方法です。管理をほかの業者へ委託するといった点に関しては、先述した管理委託方式とあまり変わらないように感じますが、一括で貸し付けされるため、一定の収入を得ることができるのが管理委託方式との違いです。

サブリース方式の場合は、管理会社が法人のため、節税方法が多くなるほか、相続時や入居者の手続きの手間などが軽減されるメリットがあります。

しかし、空室があったとしても一定金額の家賃を支払わなければいけないため、赤字になるリスクがあり、法人化するメリットが受けられない可能性があります。

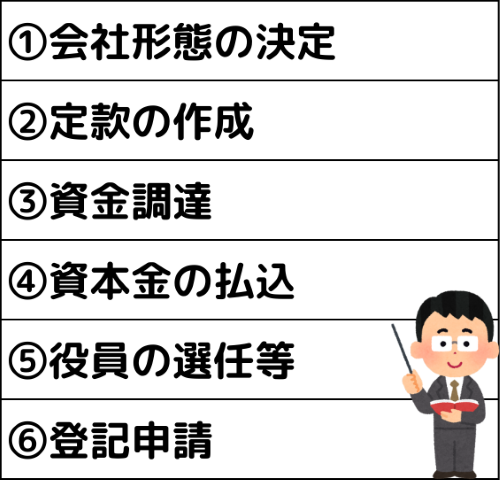

法人化の流れや6つの手順!

法人化の手続きを行うことになった場合、流れや手順を知っているとスムーズに進めることができるので、しっかり準備を行いましょう。

①会社形態の決定

会社形態は、株式会社や合同会社などがあるため、自社の経営方針や規模によってどの法人で設立すべきかは判断しましょう。

また、会社形態や法人化の方法によって設立に必要な費用やランニングコスト、所得税や法人税などに関する節税効果が変化するので、慎重に決めましょう。

②会社の基本事項や定款を決定・作成する

会社名や事業目的、資本金など登記簿謄本に記載する基本的な事項を決定します。

また、法人になるにあたって定款の作成が必要になります。株式会社の場合は定款を作成後、公証人役場にて公証人に認証してもらう必要があります。定款に記載した事業のみ行うことができるため、事業内容については漏れなく記載が必要です。

合同会社の場合は、定款を作成しますが、公証人による認証は義務付けられていないため、手続きのコストを抑えることができます。

③資金調達

法人化するにあたって、さまざまな手続きがあるため、事前の資金調達が重要です。法人化に伴ってかかる費用は以下の通りです。

・会社設立にかかる費用

会社設立には、登録免許税や事務所の初期費用、そのほか設備に関する諸費用などにかかる費用が発生するため、およそ400万円から800万円ほど必要になるとされています。

事務所や車両、そのほかの諸費用に関しては、元々所有しているものを活用すれば費用を抑えることができます。

・宅建協会への入会金等

宅建協会の入会金は最大80万円、保証協会への入会金は最大20万円となり、合計で100万円が必要になります。

宅建業や不動産業を開業する場合は、法務局に営業保証金を供託することが宅地建物取引業法(宅建業法)で義務付けられています。必要金額は、本社や支店として使われる主たる事務所は1,000万円、ほかの従たる事務所は500万円と定められており、同時に設立する際は金銭的な負担が大きくなります。

宅建協会に入会することで、営業保証金の供託が免除されるので、初期費用負担が軽減されます。

また、入会することで不動産業界に関する経営の支援や、最新の専門的知識や実務知識を習得できる研修やセミナーも行っているので、経営に悩みを抱えている方や戦略を考えたい方は積極的に活用しましょう。WEB研修も行っているので、事務所で受講することも可能です。

・免許の申請料

不動産業を経営するにあたって、国土交通大臣または主な事務所を設置する都道府県知事による宅地建物取引業免許の登録が必要です。

申請料は、33,000円が必要となりますが、事務所を複数所有する場合はさらに費用が発生します。

申請書類の作成や事務所の要件などの手続き・審査が必要になるため、時間を要します。申請書類の準備や申請に出向く時間が取れない場合は、行政書士などの専門家に依頼することを検討してみてはいかがでしょうか。

・事務所やオフィスの賃料や設備の維持費

宅地建物取引業免許を取得するには、事務所の設置が必須条件になります。事務所やオフィスの設置を行うにあたって、賃料や設備機器費用、通信機器費用がかかります。

借りる場所や必要になる機器によって費用は増減するので、事前に条件のいい物件や機器についてはチェックしてできるだけ費用を抑えられるようにしましょう。

④資本金の払込

資本金は1円から会社を設立することができます。必ず会社名義に振り込まなければいけないわけではなく、発起人の誰かの口座にそれぞれ振り込みを行う必要があります。

振り込みにすることで誰からの出資金なのかが明瞭にわかるため、管理がしやすくなります。

また、資本金額は会社の信用にかかわってくるため、ある程度の資本金が必要であることは認識しましょう。

銀行からの融資を考えている場合は、金額が高すぎると融資を受けることができなくなるため、1,000万円未満で検討してください。

⑤役員の選任・会社名義の口座や印鑑の作成

株式会社は役員が必要になるため、会社設立の発起人が取締役員を選任します。

また、事業を行っていくにあたり、会社名義の口座と印鑑を作成しましょう。近年の金融機関窓口は、口座開設も厳しくなっているため、かなり時間を要する場合があるので、あらかじめ準備が必要です。

⑥登記申請を行う

法務局で登記申請を行います。登記申請には、発起人の同意書や印鑑証明書、資本金の払い込みを証明する書面などが必要になるのであらかじめ準備を行いましょう。申請方法は「書面申請」と「オンライン申請」があり、「オンライン申請」の場合は、電子署名が必要になります。電子証明書を準備できる場合は、「オンライン申請」の方が手間がなく、便利です。登録免許税が必要になりますが、株式会社は15万円、合同会社は6万円ほどで手続きを行うことができます。

この一連の流れを税理士に相談することができるので、対応に迷った際は一度相談してみましょう。

毎月3社限定|会社設立手数料0円!

今回は、不動産賃貸業の会社設立のメリット・デメリット、注意点や流れについて解説しました。個人から法人になることで、税制上のメリットを受けることができる反面、赤字になるリスクがあるデメリットなどをお伝えしたので、是非参考にしてください。

また、法人化するタイミングや自社は法人化してメリットがあるのか判断ができないという方は、税理士に相談してください。

当事務所では、毎月3社限定で会社設立を0円でサポートしておりますので、迷われている方は、是非お気軽にご相談ください。