事業が軌道に乗って、収入も増えてきたら「会社設立」を視野に入れるタイミングがきます。これにより、さらなる事業の規模拡大と節税について考えることになるはずです。

ただ、会社を設立すれば事業を拡大しやすいということはイメージしやすいかと思いますが、節税となるとどう結びつくのだろうと疑問に思う人も少なくありません。

実は会社を設立して、事業を行っていくにあたって適切な「節税」対策に取り組むことが非常に重要になってきます。

今回は会社設立を考えているけど節税についてよく分からない、知りたいという方へ向けて会社設立をすることによる節税のメリットを解説していきます。ぜひこの先の参考にされてくださいね!

関連記事:会社設立のメリットは?個人事業主と法人どちらが良いの?

会社設立による節税の面でのメリット

法人化をすれば、節税になるケースはありますが、どのようにして節税につながっているのかを理解することが大切です。経緯や内容を理解したうえで、節税対策を行うと自分自身にも知識が身につき、長期にわたって事業を運営していくためにも大きなメリットになります。

会社設立による節税面でのメリットは、以下の10点になるので、詳しく解説します。

・個人の所得を家族と分散することができる

・欠損金を長く繰越控除することができる

・消費税の納税義務を免除される期間がある

・退職金を支給することができる

・保険活用で節税効果

・自宅の家賃を経費にすることができる

・通信費を経費にすることができる

・車にかかる諸経費を会社の経費にすることができる

・相続対策が可能になる

役員報酬として課税される

役員報酬として課税される

家族も一緒に働いている場合、家族を役員として役員報酬を支払うことが可能で、これが節税になります。役員報酬とは、会社の取締役や監査役などの重要なポジションに勤めている人に対して支払われる報酬を指します。

個人事業主の場合には、総収入から必要な経費を差し引いた額(事業所得)に対して税金を納めなければなりません。一方で、会社設立の登記を行い、会社から「役員への報酬」として支払い、「給与所得」として税金を収めると、控除される額は多くなるので、結果として納税額を抑え、節税になります。(事業所得の場合は65万円の青色申告特別控除、給与所得の場合は65〜220万円の給与所得控除が適用されます)

関連記事:役員報酬、いくらがお得?徹底解説‼︎

個人の所得を家族と分散することができる

個人の所得を家族と分散することができる

自分のみならず、自分の家族を役員にして役員報酬または給与として支払うことが可能です。そうすることで一家庭での所得が分散でき、結果収める税金を抑えることができます。

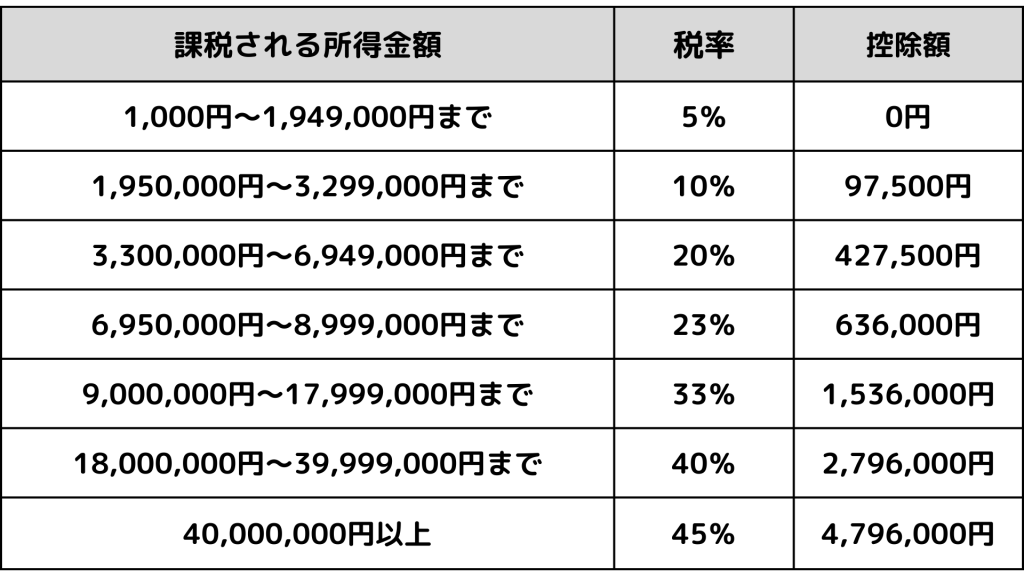

理由としては所得税は「累進課税」といい、所得が高くなればなるほど課税される税率も上がるという仕組みです。そのため、所得を分散することで1人にかかる所得は低くなり、適用される税率も低くなるのです。

所得税の税額に関しては以下をご確認ください。所得に応じてそれぞれ税率が異なります。

家族に対して給与を支払うこと自体は法人化をしていない個人事業主の場合でも可能ですが、金額の上限、事業就労実態、人数、同一生計、配偶者控除や扶養控除の適用等制限も多いため、会社設立をした方が自由度は高いと言えるでしょう。

欠損金を長く繰越控除することができる

欠損金を長く繰越控除することができる

もし、事業をしていて収入よりも経費の方が多いいわば「赤字」となってしまった場合、この赤字となった分を翌期以降に繰り越すことが可能です。

これがなぜ節税につながるかというと、事業開始一期目に赤字となってしまって、翌期に利益がでた場合、一期目の赤字分を利益から差し引いた額に課税されることとなります。そのため大きな節税につながるというわけです。

起業したばかりの時期は、事業運営がうまくいかず、なかなか売上を伸ばすことができないケースが多く、赤字が続いてしまうことが多いです。反対に、創業時から比較的順調な企業であっても、業界や経済全体が右肩下がりになったときに大きな損失を被る可能性もあります。赤字が長期化したとしても、税金は払い続けなければなりません。繰越控除をするためには「青色申告」する必要がありますが、個人事業主の場合には繰越が3年間なのに対して、会社設立をすることで10年間の繰越が認められています。つまり会社設立を行っている方が長く節税することが可能ということになります。

消費税の納税義務を免除される期間がある

消費税の納税義務を免除される期間がある

消費税については、個人事業主の場合、年間の課税売上高が1,000万円を超えると課税事業者となり、2年後の申告から納税義務が生じます。

ただし、会社を設立した場合、設立1期目および2期目については、原則として「基準期間が存在しないため免税事業者」となります。さらに、設立後半年間の課税売上高や人件費等の支払総額が1,000万円を超えない場合には、2期目まで免税が継続されるため、個人事業からの切り替えを含めると最大で4年間は消費税の納税義務を免れることも可能です。

ただし、2023年10月以降のインボイス制度では、免税事業者は適格請求書(インボイス)を発行できないため、取引先から「インボイスが発行できる事業者であること」を求められるケースが増えています。そのため、免税事業者であっても、自ら課税事業者を選択しインボイス発行事業者になるかどうかを、事業内容や取引先の状況に応じて検討する必要があります。

関連記事:【保存版】インボイス制度の申請方法・手順について分かりやすく解説

退職金を支給することができる

退職金を支給することができる

会社を設立し、5年以上勤務した役員に対して退職金を支払った場合には、「退職所得」として有利な税制の適用が可能となります。

個人事業主の場合は、青色専従者も含めて退職金の支給は認められていません。個人事業主が退職金を受け取るには、退職・廃業した際に共済金が受け取れる小規模企業共済や掛金と運用益を老齢給付金として受け取れるiDeCo(個人型確定拠出年金)などを自分自身で活用する必要があります。

退職金支給額から退職所得控除を差し引け、さらにその半分に対してのみ課税、他の所得とは分離して課税されることとなるのです。これは個人事業主では退職所得の適用はないため、会社を設立した場合のみのメリットと言えるでしょう。

ただし、先述した小規模企業共済制度やiDeCoにも税制優遇があるため、必ずしも会社設立が良いと断定することはできません。ほかの節税対策と合わせて検討することも視野に入れるといいかもしれません。

保険活用で節税効果

保険活用で節税効果

生命保険には法人でも加入できるものがあるので、保険を活用して節税効果を得られます。支払った保険料は経費として計上することができ、利益を圧縮して、法人税の負担を軽減することができます。以前は全額経費計上ができていましたが、国税庁の規制が厳格になり、現在は全額ではなく、支払った保険料の一部が経費計上できる仕組みになっているので、活用する際は注意してください。

また、解約返戻金や満期保険金がある生命保険の場合は、解約時・満期時に課税されるので、ある程度の負担はあります。保険活用による節税は、保険料を支払っている間の課税の繰り延べで一時的な節税になってしまうため、単純に節税できるというわけではありません。生命保険の活用を検討している方は、税理士などの専門家や保険会社へ1度相談して、解約返戻金や満期保険金などの出口課税に対する戦略をしっかりと練ってから実際に加入したほうが安心です。

自宅の家賃を経費にすることができる

自宅の家賃を経費にすることができる

会社設立を行うと、経費にできる幅は広がります。その一例として、もし自宅が賃貸の場合、役員社宅の制度を活用すると自宅家賃の一部を法人としての経費とすることが可能となります。条件として賃貸借契約の名義を法人との契約にする必要があるので、変更が可能かどうか確認することが重要となります。

通信費を経費にすることができる

通信費を経費にすることができる

個人で契約している携帯電話も法人契約に切り替えることにより、携帯電話にかかる通信費を会社の経費にすることが可能となります。業界によっては、ネット環境を重要視しているので、インターネットなどの回線費用も経費計上が可能です。ポケットWi-Fiの導入を検討している企業には、通信費の経費計上を活用してください。

検討する場合には、法人契約プランの内容を確認してみることをおすすめします。

車にかかる諸経費を会社の経費にすることができる

車にかかる諸経費を会社の経費にすることができる

自分で所有している車に関しても、経費とすることができます。車の名義を法人に変更することによって、車にかかる諸経費を法人の経費にすることができます。

まずは車の簡易査定を行って、時価を明らかにしておくことをおすすめします。

関連記事:法人の経費で車を購入する方法!計上方法やポイントを解説

相続対策が可能になる

相続対策が可能になる

相続税は個人の資産に対して課せられるものですが、会社を設立して資金などを法人に移転することで、相続税対策が可能です。

資金を法人へ移転することで、相続税の対象から外すことができるので、資産を多く持っている方には節税対策としておすすめします。ただし、保有している資産によっては節税対策にならないケースもあるので、注意が必要です。

相続税の基礎控除に収まるくらいの資産であれば、節税効果はありません。相続税の基礎控除額は、「6,000万円+(600万円×法定相続人)」になるため、相続税対策として行う方は限られてくるでしょう。また、事業を運営している実態がなければ、法人化することもできません。自分の資産などを考慮して、相続税対策になるのかを専門家に相談してみてはいかがでしょうか。

関連記事:会社設立が相続税対策に有効?メリットとデメリットを解説

以上、会社設立における節税の面でのメリットとなります。収入が多くなると、その分いかに節税対策を行っていくかがとても大切になってきます。これから会社設立を検討している方も、すでに会社設立をしているという方も、漏れがないか今一度確認してみてくださいね!

もし、経費のことや税負担のことなどでご不安な方は税理士などの専門家に相談してみるのがおすすめです。

法人化をするときの注意点とは

法人化をすることでさまざまなメリットがありますが、デメリットになり得ることや事前に把握しておかなければいけないことがあります。注意すべきポイントを紹介するので、その注意点を理解したうえで、会社設立を検討しましょう。

必ず節税ができるとは限らない

個人事業主や会社員が会社設立をして節税できる場合もありますが、会社設立することで節税できるとは限らないので注意が必要です。

他のネット記事などでは、「所得が〇〇万円を超えたら会社を設立して節税!」と記載していることもありますが、金額はあくまで目安になることを忘れないようにしましょう。会社を経営していく中で、経費がどのくらい計上できるのか、役員報酬の金額をいくらに設定するのか、事業の将来性や安定性など、節税のメリットを感じられるラインは異なります。

会社を設立したとしても、会社を運営するには資金が必要になるので、投資する資金と節税が釣り合っているのか事前のシミュレーションが必要です。節税の目的のために会社設立を検討している方は、税理士などの専門家に「自分の場合は、会社設立が節税につながるのか」という点を相談してから起業するといいでしょう。

会社設立の手間や費用がかかる

会社を設立するには、費用と手続きの手間がかかります。会社の種類にもよりますが、10万円から25万円程度は必要になります。細かい金額については以下の表のとおりです。

[株式会社の場合]

| 登録免許税 | 150,000円 もしくは 資本金×0.7%の金額が高い方 |

| 定款の認証手数料 | 30,000~50,000円 |

| 定款の収入印紙代 | 40,000円(電子定款の場合は不要) |

| 定款の謄本請求手数料 | 2,000円程度 |

[合同会社の場合]

| 登録免許税 | 60,000円 もしくは 資本金×0.7%の金額が高い方 |

| 定款の認証手数料 | 定款認証は不要 |

| 定款の収入印紙代 | 40,000円(電子定款の場合は不要) |

| 定款の謄本代 | 2,000円程度 |

費用に加えて、会社設立は法務局や税務署、市役所などへ届出を出さなければならず、準備する書類も多いです。初めて行う人にとっては、膨大な時間と労力が必要になります。手続きを専門家へ委託することも可能ですが、委託する費用がさらに加わることになります。手続きを専門家へ委託するか、自分自身で行うかを決めて、費用と手間のどちらを削減するかなど検討したほうが良いでしょう。

確定申告や決算業務が複雑化する

法人化をすると、個人事業主や会社員として確定申告を行っていた時よりも業務が複雑化するので、経理担当者の負担が大きくなります。複雑化する理由は以下の3つが挙げられます。

・帳簿管理が複雑になる

個人事業主などの場合は、帳簿管理が単式簿記か複式簿記を選択できますが、法人の場合は必ず複式簿記でなければいけません。さらに法人会計基準で帳簿を付ける必要があり、厳格なルールに従って帳簿を付けることが義務付けられています。

・申告、納税の計算方法が複雑化する

法人は法人税・法人住民税・法人事業税を申告して、納税しなければなりません。また、法人税と法人住民税、法人事業税の計算方法も異なるので、誤った計算方法で算出しないように注意が必要です。加えて、税制改正や管轄している市区町村、都道府県によって税率・税額が変動するケースもあるので、必要であれば窓口へ確認することをおすすめします。

・社会保険の加入義務

法人化をすると、原則すべての事業者が社会保険(健康保険や厚生年金)の加入義務が課せられます。会社と従業員で社会保険料は折半となりますが、会社負担分のコストが増えるので、業務にも負担がかかります。

このように、会社という組織を運営することによって、個人事業主のときとは違った負担が出てきます。個人事業主は事業を自分で行うため、所得税法上のルールに従って確定申告を行えば問題ありません。

一方で法人は、「所有と経営の分離」があるため、株式会社における所有者(株主)と経営者がそれぞれ存在しています。外部の利害関係者がいるので、客観的で統一された会計基準に準拠し、法的な縛りが多くあることを覚えておきましょう。

赤字でも納税しなければならない

個人事業主は売上が赤字の場合、所得がマイナスになっているため納税を行う必要はありません。ただ、法人は赤字の場合でも納税をしなければならないので、納税をしない年度はありません。

法人が納めるべき主な税金は、法人税、法人住民税、法人事業税です。法人税と法人事業税は、所得に応じて納税額が変動しますが、法人住民税は、均等割の資本金額と従業員数によって一律での税額が定められています。赤字でも法人住民税は免除されることがない税金なので、会社の資本金と従業員数によってどのくらい変わるのか確認しておきましょう。

個人情報の一部が開示される

会社を登記すると、会社の所在地や代表取締役の氏名・住所が登記簿謄本に記載されます。登記の内容は一般に公開されており、誰でも登記簿謄本を閲覧・取得することができます。

その為、ある程度個人情報が不特定多数の方に公開されることを覚えておきましょう。ただ、個人情報を公開することを不安に感じている方は、2024年10月1日から「代表取締役等住所非表示措置」が施行されており、非表示という選択肢ができました。非表示にしたいときは、登記申請と同時に申し出る必要があるので、非表示を検討している方は忘れないようにしてください。

株主総会や取締役会の設置が必要

法人は個人事業主とは違い、意思決定をするときには代表取締役だけでなく、株主などの意思確認も必要なため、取締役会や株主総会の設置が必要です。社員や株主が自分1人だけだったとしても、原則として株主総会は開かれなければなりません。

そして、株主総会を開いた招集通知や議事録などは記録して保管しなければなりません。法人化をすると個人事業主の時のように自由に運営を行うことができなくなる可能性が高いので、事前に把握して検討しておきましょう。

その他にやっておくべきこと!

ここまでお伝えしたように会社設立をすると、個人事業主と比べはるかに節税の効果はあると言えます。

では次に、これから会社設立を検討している方へ、今のうちにやっておくべきことをお伝えしておきます。

開業前の領収書はきちんと保管しておく

開業前の領収書はきちんと保管しておく

会社設立前に支払ったものに関しても、開業にかかった費用は会社設立後の経費にすることができます。まだ開業前だからといって捨てることがないようにしっかり保管しておくようにしましょう。

青色申告承認申請書を提出する

青色申告承認申請書を提出する

税務申告には、青色申告と白色申告の2種類があります。青色申告を行うことで、下記の特典があります。

「欠損金を最長10年間繰越しできる」

「30万円未満の少額減価償却資産を即時費用にできる」

「欠損金を繰り戻して還付を受けることができる」

「一部の資産を購入した場合に、特別償却や税額控除を受けることができる」

注意すべきなのは、この青色申告承認申請書は会社設立後3ヶ月以内に提出しなければなりませんので、忘れないように必ず提出するようにしましょう。

経費について調べておく

経費について調べておく

上記でも述べたように、会社を設立して法人となることで、経費にできる幅は広がります。

今まで個人事業主として事業をやっていた人でも今一度どんなものが会社としての経費となるのか確認しておくことをおすすめします。

関連記事:【まとめ】経費になるもの、ならないもの

毎月3社限定|会社設立手数料0円サポート

今回は、会社設立を行うことによる節税の面でのメリットをご紹介してまいりました。

今や、会社員の方でも副業で始めたビジネスで会社を設立したという方も少なくありません。

今回ご紹介した内容の範囲だけでもかなりの節税になると思いますので、個人事業主として一定の利益が出るようになったら、早めに会社設立を検討しましょう。戦略的な節税は経営する上で大変重要です。

当事務所では、会社設立に関して手続きや税務関係についても幅広くサポートさせていただいております。ご不安な方、気になる方はまずは一度お気軽にご相談くださいね。お待ちしております!

関連記事:【会社設立】方法や手続きの流れを解説

関連記事:【副業サラリーマン必見!】会社設立のメリットとデメリット

関連記事:【知っておきたい】会社設立時、設立後にかかる税金とは?

関連記事:会社設立のスケジュールはどれくらい?分かりやすく解説‼︎

関連記事:【まとめ】会社設立に必要なことリスト