確定申告を行うと「還付金」としてお金が返ってくる場合があります。

「還付金」とは、税金を決められた金額以上に納めた際に返ってくるお金のことを指します。どのような場合に還付金がいつ、いくら返ってくるのか、受け取り方法や計算方法、注意点について詳しく解説していきます。

開業や独立をしたばかりで悩みがある個人事業主の方は、受け取り方法の流れやどのくらい還付金を受け取ることができるか参考にしてください。

Contents

還付金が発生するケースとは

確定申告を行うと還付金が発生する場合があります。どのような場合に還付金が発生するのか紹介していきます。

事業を経営するうえで、どのようなケースが還付金の対象となるのか覚えておくと今後役立つでしょう。

所得税額が予定納税額を下回った場合

確定申告を行い、確定した所得税額が予定納税額を下回った場合は、すでに納税した金額から本来納めるべき税額を差し引いた金額が還付金となります。

予定納税額の定義は以下の通りです。

予定納税は、その年の5月15日現在において確定している前年分の所得金額や税額などを基に計算した金額(予定納税基準額)が15万円以上となる方について、その方が一時に税金を納付した場合の負担感を緩和することや、国の歳入を平準化する目的から、その年の所得税および復興特別所得税の一部をあらかじめ納付しなければならないという制度です。

予定納税額は、予定納税基準額の3分の1の金額を、その年に第1期および第2期として2回納付することになり、翌年の確定申告において、確定申告書で計算した税額から納付済の予定納税額を差し引くことで、税額の過不足分を清算することになります。

所得税額が源泉徴収税額より下回った場合

確定申告で算出された所得税額が、源泉徴収された源泉得税額より下回った場合は、それぞれ所得税額の差額が還付されます。

フリーランスや個人事業主の場合は、契約先からの報酬や売上によって源泉所得税が差し引かれるため、確定申告を行って算出される所得税額と実際の所得税額の差が出る可能性があります。そのため、還付金が発生することがあるので、受け取る際の手続き方法などはしっかり覚えておきましょう。

確定申告でしか適用されない所得税控除・税額控除

確定申告でしか適用できない所得税控除は、医療費控除、寄附金控除、雑損控除の3項目があります。

医療費控除は、セルフメディケーション税制も含まれているため、対象商品を購入した場合は、発行されたレシートはしっかりと保管しましょう。

また、近年話題のふるさと納税は寄附金控除の対象ですが、寄附先が5自治体以下等の一定の要件を満たしていれば、確定申告不要のワンステップ特例で控除を受けることができます。

ただし、個人事業主など確定申告を行う方は、ワンステップ特例の適用を受けることができないので、誤って手続きしないよう注意が必要です。

税額控除では、配当控除や住宅ローン控除、外国税額控除などがあり、基本的に確定申告でしか控除することができません。

住宅ローン控除に関しては、初年度は確定申告で手続きが必要ですが、会社員の方は2年目以降は年末調整で控除を受けることができます。

損失の繰り戻しを行った場合

損失の繰り戻しは青色申告を利用している事業者が行うことができます。白色申告では行うことができない特典です。

赤字が生じた年の翌年度以降に、損失の繰り戻しを行うことができ、所得税の還付を受けられる可能性があります。還付を希望する場合は、パソコンからe-Taxソフトで「純損失の金額の繰り戻しによる所得税の還付請求書」を作成し、確定申告期限内に提出する必要があります。

還付金はいつ返ってくるのか

還付金が返ってくるタイミングは確定申告の方法の種類によって異なります。確定申告は「書面(郵送)」と「e-Tax」のどちらかで行います。受け取れるタイミングの違いは以下の通りです。

書面(郵送)で確定申告をした場合―1ヶ月から1ヶ月月半程度

書面(郵送)で確定申告をした場合―1ヶ月から1ヶ月月半程度

税務署で確定申告をした場合や郵送で行った場合は、おおよそ1か月~1か月半程度で還付金が入金されます。確定申告ができるのは、該当年の翌年1月1日からと決められているので、還付金が受け取れるのは早くて2月上旬から中旬ごろになると考えていた方がよいでしょう。

確定申告は郵送でも行うことができます。郵送は税務署の営業時間に関わらず、申告を行うことができる一方で、何らかの理由によって書面の到着が遅れる可能性があるので、注意が必要です。

e-Taxで確定申告をした場合ー2~3週間程度

e-Taxで確定申告をした場合ー2~3週間程度

e-Taxで確定申告した場合は、書面で申告するよりも早く、2~3週間程度で受け取ることができます。書類を印刷したり、郵送の手続きを行う必要がなく、パソコンで入力を行うことができるため、時間短縮にもつながります。

また、e-Taxで確定申告や還付申告の手続きを行うと、オンラインで処理状況がリアルタイムに表示される便利なサービスがあります。申告状況や還付状況がどうなっているのか確認ができるため、e-Taxで申告した方が安心できるかもしれません。

還付金額の計算方法について

還付金額を確認するためには、①「納めるべき所得税額を計算する」②「既に納めている所得税額を計算する」③「納めるべき所得税額と納めた所得税額の差額を算出する」この計算が必要になります。

実際の計算式を確認しながら、どのように還付金額を求めていけばいいか理解していきましょう。

①納めるべき所得税額を計算する

個人事業主やフリーランスの方が還付金額を算出するには、所得税額の計算が必須です。また、事業に関する費用は経費として扱うことができ、確定申告する際に控除できるので、経費計上は忘れずに行いましょう。

納付する所得税額の計算式は以下の通りです。

課税所得は、所得から所得控除を引いた金額になり、所得は事業の売上から経費を差し引いた金額になります。

所得控除とは、納税者の生活状況に合わせて一定の金額を差し引く制度となっており、基礎控除や配偶者控除、医療費控除、社会保険料控除、生命保険料控除などが挙げられます。

控除の金額は、1人ひとり異なるので、医療費のレシートや年末に送付される生命保険の保険料控除のはがきはしっかりと保管しましょう。

実際に上記の計算式に当てはめて、納めるべき所得税額を求めてみましょう。

収入:500万円

経費:150万円

所得控除:130万円

税額控除:1万円

500万円ー150万円=350万円

350万円ー130万円=220万円

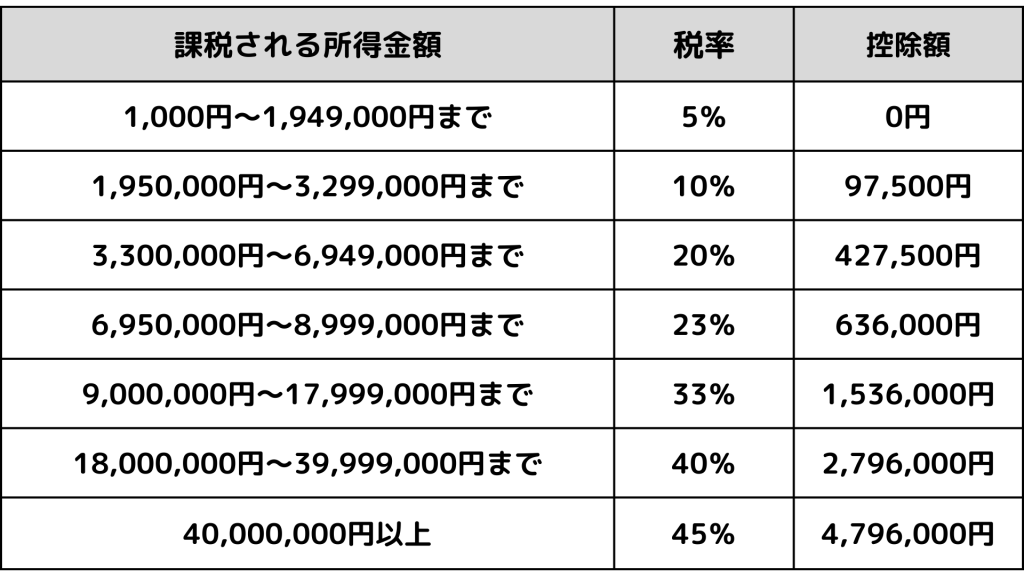

下記表に該当する所得税率をかける220万円×10%ー9万7,500円=12万2,500円

ここから税額控除を差し引き、12万2,500円ー1万円=11万2,500円

復興特別所得税の計算が必要です。復興特別所得税とは所得税額に対する付加税で2013年から2037年まで課税される税金です。税率は所得税の2.1%と定められています。11万2,500円×2.1%=2,362.5 小数点以下は切り捨てとなるため、2,362円となります。

この具体例で納めるべき所得税額は、11万2,500円+2,362円=11万4,862円となります。

所得税にかかる税率に関しては、累進課税制度を導入しているため、収入が多いと比例して税率も高くなるので、覚えておきましょう。

②既に納付している所得税額を計算する

所得税の納付書や口座履歴、クレジットカードの使用履歴などを確認して、既に納付した所得税額を計算します。

フリーランスなどで、報酬から源泉徴収をされている個人事業主もいると思います。源泉徴収を行っている場合は、顧客に対して支払調書の発行を依頼します。

支払調書とは、支払った報酬や源泉徴収の合計額を記載した書面を指します。支払調書があることで、報酬金額や源泉徴収額を確認することができます。

しかし、支払調書の発行義務はないため、顧客が支払調書を発行してくれない場合は、自分自身で報酬額を確認し、源泉徴収額を算出する必要があります。

③納めるべき所得税額と既に納付している所得税額の差額を算出する

納めるべき所得税額と既に納付している所得税額の差額を算出し、既に納付している所得税額の金額が大きければ、その差額を還付金として受け取ることができます。

前年と比較して業績が悪化した場合や、私情によって休業や廃業をした場合に還付金が発生しやすいでしょう。

還付金を受け取る方法|2種類

還付金を受け取る方法は銀行振込と郵便局窓口の2通りあります。

受け取る手順について詳しく解説します。

銀行振込

銀行振込での方法は、自身の希望する銀行口座に還付金を入金してもらうように手続きを行います。

確定申告書には、還付金を受け取る金融機関や預金種目、口座番号などを記入する箇所があります。信用銀行や農協、漁協の口座も設定することが可能なので、口座へ入金を希望する場合は、該当口座の情報を記入しましょう。

ただし、インターネットバンキングは、還付金の受け取り口座の対象になっていないことが多いため、事前に管轄の税務署に確認した方がいいかもしれません。また、入金口座は本人名義のみとされているため、誤って家族の口座を記入しないように注意が必要です。

郵便局窓口

銀行振込以外に郵便局の窓口で受け取る方法があります。

確定申告書に「還付される税金の受け取り場所」を記載する欄があるため、受け取りを希望する郵便局またはゆうちょ銀行を記入します。

記入した郵便局以外での受け取りはできないため、自分が生きやすい場所を選びましょう。受け取りの際には、郵送されてくる公庫金送金通知書と本人確認書類を持参してください。

また、マイナンバーカードの普及により、マイナポータルなどにて公金受取口座を登録されている方は、登録口座に振込手続きを行うことが可能です。

還付金が返ってこないときの対処方法

還付申告をしたにもかかわらず、還付金が返ってこない場合は、申告方法によって対処方法が異なるので、流れを理解しましょう。

税務署で還付申告をした場合

税務署で還付申告をした場合

税務署で還付申告をしたが、還付金が返ってこないときの対処法は、申告をした税務署に直接問い合わせをするのが最善です。

還付金が入金される目安である1ヶ月から1ヶ月半経過しても、入金されない場合や公庫金送金通知書が届かない場合は、処理が遅れていたり、書類の不備や申告の見落としが考えられるため、不安に思ったら税務署に問い合わせましょう。

e-Taxで還付申告をした場合

e-Taxで還付申告をした場合

e-Taxで還付申告を行った場合は、申告してから2〜3週間ほどで受付システムに処理状況が反映されるので確認しましょう。

電子申告のメリットは、システムで進捗状況がわかるため、税務署が還付金の支払い手続きが完了すると、還付金額が表示される点です。

金額が表示されているのは、申告書類の確認が完了し入金金額が確定したためなので、まもなく入金されると考えていいでしょう。

還付金の勘定科目とは?詳しく解説

経費計上を行う際に多くの勘定科目が設定されますが、還付金にも勘定科目があります。会社を経営していく中で、納税を行う場面が必ずあります。その年の業績や場合によっては還付金が発生することがあるので、勘定科目について理解を深めましょう。

・未収入金(未収法人税等・未収消費税等など)

「未収入金」の勘定科目は、法人税に関して、中間納付額や見込納付額が確定納付額より多かった場合などに用いられます。その他には、仮受消費税よりも仮払消費税が多い場合などにも用いられます。

「未収入金」は本来の営業活動以外の取引による未回収の金額を計上するための勘定科目です。「未収法人税」や「未収消費税」といった科目で設定する場合もあるので、自分の事業に合わせて勘定科目を決めましょう。

・雑収入

「未収入金」として計上していない還付金を受け取る場合や入金額に還付付加金が含まれている場合は、「雑収入」として計上します。

「雑収入」とは、文字通りほかの勘定科目に当てはまらないものを計上する勘定科目になります。ただし、すべて雑収入として処理することはできないため、仕訳を行って計上を行う必要があります。

・事業主借

「事業主借」の勘定科目は、所得税の還付金を事業に関する口座で受け取る場合に用います。

個人事業主が自身のプライベートの口座から事業の補填をした場合や事業以外の所得を得た際に使う勘定科目となっています。

所得税は個人の所得に対して課せられる税金にあたるため、還付金は個人のものとして扱います。そのため、事業用の口座に入金する必要がなく、プライベートの口座で受け取った場合は仕訳ける必要がありません。

・租税公課や仮払金など

間違って二重で納付をしてしまった場合などは、納付したタイミングと還付のタイミングが同一の期内であれば、支払う際に私用した勘定科目を用いて、反対仕訳で消す処理を行うことができます。

送付した際の仕訳や過払金を「租税公課」や「仮払金」を用いて計上していた場合は、還付金もそれぞれ貸方に「租税公課」や「仮払金」を用いて仕訳します。

経費計上を「租税公課」「仮払金」で行った際に、期をまたいでの還付になった場合は、「雑収入」を用いて処理を行います。

注意すべき2つのポイントとは?

注意すべきポイントは、「確定申告の手続き」「受け取る際に準備するもの」です。

確定申告の手続き

大前提として、「確定申告の手続き」をしっかり行う必要があります。法人とは異なり、自宅兼オフィスで使用している場合は、固定資産税や家賃、インターネットなどの通信費を家事按分という考え方に基づいて経費計上を行うことが可能です。

経費を申請するにあたって、清算をした際に購入した店舗名や金額、日付、購入者の名前などの項目が記載してある領収書が必要です。仕事上の必要経費になると証明するために、領収書やカードの利用明細などは厳重に管理しましょう。税務調査があった際に、証明できる書類がそろっており、経費計上をした明確な理由を説明できれば、経費として認められます。

また、青色申告を行う場合は、複式簿記という方法で帳簿をつけなければなりません。難しく聞こえるかもしれませんが、企業などの経理でも会計ソフトを導入しており、簡単に青色申告が作成でき、管理がしやすくなります。インボイス制度が導入される前にソフトを導入している会社は、ソフトの機能を確認して更新を行いましょう。

個人事業主は経費計上を行うことで、節税対策をすることができますが、不正をしてしまうと税務調査が行われ、罰則が科せられることがあるので、正しい申告を期限内に行いましょう。

起業したばかりで税金に関する知識がなく、申告に関して不安に思っている場合は、税理士に相談して、さまざまな制度を活用することをおすすめします。

関連記事:個人事業主が知っておくべき家賃の経費計上方法と按分割合の決め方

受け取る際に準備するもの

受け取り方法を郵便局またはゆうちょ銀行と設定した場合は、公庫金送金通知書が必ず必要になります。本人確認書類と併せて提示が必要なので、忘れずに持参しましょう。

また、公庫金送金通知書に記載している通知年月日から1年が経過してしまうと、指定した受け取り場所に行っても返金されないので注意が必要です。

還付金の手続きは余裕を持って行おう

還付金に関していつ返ってくるのか、受け取り方法や計算方法についてまとめて解説しました。受け取る方法が異なるとかかる時間も変わってくることが理解できたと思います。確定申告や還付申告には期限が設けられているため、余裕をもって対応するように心がけましょう。

還付される金額の計算方法や仕訳に関しては知識がないと複雑になっており、日常的な業務と並行して自分自身で行うのは困難です。また、経営初心者の方だと、税金関連について疑問が多く出てくるでしょう。その場合は、信頼できる顧問税理士に相談しましょう。

当事務所では、税務に関するサポートを行っており、今なら3ヶ月のお試し顧問キャンペーンを実施しているので、「税金に関して不安だ…」「知識がある人を頼りたい!」と考えている方はお気軽にご相談ください。