2023年の10月1日から開始された「インボイス制度」。

今更ですが、皆さんしっかり理解していますか?

「具体的にどんな制度なのだろう」

「自社は対象なのか?」

「必ず提出しないといけないものなのか・・」

「個人の場合はどうなるの?」

など、思われている人もいらっしゃると思います。

まずはしっかり知識を身につけておきましょうね!

前回記事では、インボイス制度の特に対象者についてご紹介してきました。

本記事では、「もし、インボイス制度に向けて対応しなかった場合にどうなるか・・」お伝えしていきたいと思います!

関連記事:【2023年10月開始】インボイス制度とは?すべき対応を分かりやすく解説

関連記事:【保存版】インボイス制度の申請方法・手順について分かりやすく解説

Contents

インボイス制度とはどんな制度?

インボイス制度とは、簡単に言うと「インボイス(適格請求書)」を用いて仕入額控除を受けるために設けられる制度です。

ここでいうインボイス(適格請求書)とは売手が買手に対して、正確な適用税率や消費税額などを伝えるためのものです。2019年10月からの消費税の引き上げに伴って、消費税率が8%と10%の取引が混在しており、請求書の記載内容が複雑化するため、それぞれの商品ごとの税率と税額を正確に把握するためのものです。具体的に言うと、従来の「区分記載請求書」よりも厳しい要件や「登録番号」、「適用税率」および「消費税額等」の記載項目が追加された書類やデータのことをいいます。

税額を明確に区分した上で記録に残すことによって、仕入れや販売における不正やミスを防止するという効果が期待されています。インボイス制度への対応は原則任意とされており、実際の取引が発生する前に手続きが必要です。事前に税務署から承認された適格請求書発行事業者のみが発行できる「適格請求書」による取引でなければ、仕入税額控除の適用を受けることが出来なくなります。仕入税額控除がない場合は、控除が適用できないため、消費税をそのまま国に納付しなければならず、そうなるとビジネスとして大きな損害となってしまいます。

消費税納付の観点において「仕入税額控除の適用」の有無はとても重要になってきます。

インボイス制度のメリットとデメリット

インボイス発行事業者には、メリットとデメリットがあります。手続きを行うことで得られるメリットがデメリットよりも多ければ、登録をしたほうが良いでしょう。登録をした際のメリットとデメリットを、課税事業者と免税事業者に分けて解説します。

【メリット】課税事業者の場合

【メリット】課税事業者の場合

インボイス発行事業者に登録することで、仕入税額控除の適用を受けることができます。仕入税額控除とは、売上の消費税額から「仕入れや必要経費の消費税額」を控除することです。

インボイス制度が導入後は、一定の要件を満たした適格請求書を発行や保存している取引のみが仕入税額控除の対象となります。そのため、適格請求書がないと仕入税額控除は適用されなくなり、消費税の納税額の負担が大きくなります。

【メリット】免税事業者の場合

【メリット】免税事業者の場合

免税事業者は、取引先との関係性を維持できる点がメリットです。インボイス制度で適格請求書を発行・保存できない取引先は、自社で消費税をすべて負担することになります。そのため、自社の負担が大きい免税事業者との取引を避けたり、解除したりする可能性が高いです。

結果として、取引の内容見直しや報酬の引き下げなどが発生せず、取引先との関係性を継続できます。

【デメリット】課税事業者の場合

【デメリット】課税事業者の場合

次に、インボイス発行事業者になるデメリットは、登録申請や請求書の様式の変更が必要になるため、手間がかかります。

登録申請を行ってから、インボイス発行事業者として登録されるまでに1か月程度かかります。提出方法が2通りあり、郵送かe-Taxのどちらかによって登録までの期間は前後します。また、請求書の様式は法律などの定めはありませんが、適格請求書として必要な項目が記載されている必要があります。フォーマットを変える必要はありませんが、適格請求書に沿った内容にしなければならないため、業務が増加する可能性があります。

【デメリット】免税事業者の場合

【デメリット】免税事業者の場合

免税事業者がインボイス発行事業者になるには、課税事業者への移行が必要となり、消費税の申告・納付義務が発生します。

課税事業者へ移行すると、原則として2年間は免税事業者に戻れないため、インボイス発行事業者になる際は、慎重に検討しましょう。

インボイス制度に対応しないとどうなるの?

課税事業者と免税事業者の視点からメリットとデメリットを解説しましたが、インボイス制度開始後にインボイス制度を行わないという選択をした場合にはどうなるのでしょうか?

その場合には「適格請求書」での取引とはならず、仕入税額控除の適用を受けることが出来ません。

これによりどんな影響が出るのでしょうか?詳細をご説明していきます。

【売り上げ減少】インボイス制度を行わなかった場合の影響

まず、インボイス制度に対応しないと、取引先(買手)に適格請求書を交付することができません。

適格請求書を受け取ることのできなかった取引先は仕入税額控除が出来ず、消費税の納付税額が多くなってしまいます。そのため大きな損害につながってしまう恐れがあります。相手側もビジネスですから、同じ条件で取引ができるならば適格請求書を発行できる、つまりインボイス制度に対応している企業と取引を行いたいと思うのはごく自然なことではないでしょうか。中にはインボイス制度に対応できる企業とのみ取引を行うといった企業も出てくる可能性も少なくありません。

このような理由から、インボイス制度には対応しないとなると、取引先関係にも影響が出て、自社の売上にも直結してきます。インボイス制度に対応しなかったことで経営が悪化してしまうという事態は絶対避けたいものですよね。「やらぬは損」、早めに申請などの準備を進めていきましょうね!

インボイスを発行するための手続きと後の対応

前述しているように、インボイスを発行するには国へ登録申請を行わなければなりません。どのように手順を踏めばいいかわからない方が多いのではないでしょうか?そこで実際の手続きの流れや必要な書類、取引先への連携などについて解説します。

インボイス発行事業者の登録申請の手順

ⅰ必要書類

登録申請を行うには、「適格請求書発行事業者の登録申請書」と「本人確認書類(マイナンバーカード・運転免許証等)」を管轄の税務署へ提出する必要があります。

免税事業者の場合は、「消費税課税事業者選択届出書」を管轄の税務署へ提出し、課税事業者へ移行する手続きをとらなければなりません。課税事業者になってからインボイス発行事業者の登録申請をする流れになるので、免税事業者の方は順序に注意しましょう。

ⅱ提出方法

書類の提出方法は、郵送かe-Taxの2通りあります。ただ、e-TaxにはスマホやPCなどの操作する端末によっても必要なものが異なるので、どの方法で提出するのかは下記表で比較して検討してください。

| e-Tax(Web版) | e-Tax(スマホ版) | e-Taxソフト(PC) | 郵送 | |

| 専用ソフトのダウンロード | 不要 | 必要 | 不要 | |

| 電子証明書 | 必要 | 不要 | ||

| 利用端末等 | PC | スマートフォン | PC | 書類 |

| 代理申請 | 可 | 不可 | 可 | 不可 |

e-TaxのWeb版とスマホ版は、申請のページに記載している質問に回答して申請をする流れなので、簡単に行うことができます。e-Taxソフトと郵送の場合は、提出する帳票に入力・記入をして申請を行います。

e-Taxで申請を行う際は、利用者識別番号を事前に取得する必要があるので、忘れないように注意しましょう。

ⅲ申請完了後の流れ

管轄の税務署へ必要書類等を提出した後は、税務署での審査を経てインボイス発行事業者として登録されます。登録申請から登録完了まで、1か月程度の時間がかかります。インボイス発行事業者として登録された後は「T+13桁の番号」で構成された登録番号が登録通知書に記載されて届きます。

e-Taxで申請をした場合は、登録完了後にe-Taxの「通知書等一覧」に登録データが届きます。

「T+13桁の番号」は、自身がインボイス発行事業者であることを取引先へ示す重要なものです。請求書を発行する際に、登録番号は必ず記載する必要があります。しかし、登録番号は原則再発行ができないので、紛失しないように大切に保管しましょう。

取引先へインボイスに関する内容を伝える

登録番号が手元に届いたら、取引先へ「インボイスに登録したこと」「登録番号」「インボイスの様式」の3点を伝えます。

取引先に事前に伝えておくことで、対応する準備等が行えるのでさらに信頼関係を築くきっかけにもなります。また、不特定多数に対して販売を行う業種に対しては、適格請求書(インボイス)ではなく、適格簡易請求書(簡易インボイス)の発行が認められています。

適格簡易請求書が交付できるのは以下の業種が挙げられます。

- 小売業

- 飲食店業

- 旅行業

- タクシー業

- 写真業

- 上記に準ずるそのほか不特定多数を対象にした一定の営業

適格簡易請求書は、書類の交付を受ける事業者の氏名や名称が不要になります。

請求書の様式を変更する

従来の請求書からインボイスを適用した請求書へ様式を変更する必要があります。インボイスは金額の端数処理ルールが定められており、「切り上げ」「切り捨て」「四捨五入」など会社によって選択することができます。一般的には「切り捨て」を選択する企業が多い傾向があります。会社の方針に沿って、端数処理をどのように設定するのか検討しておく必要があり、請求書発行システムの改修も進めることが重要です。

また、請求書に記載するべき項目があるので、事前に確認しておきましょう。

[適格請求書に記載する項目]

- インボイス発行事業者の氏名又は名称および登録番号

- 課税資産の譲渡等を行った年月日

- 課税資産の譲渡等に係る資産または役務の内容

- 課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額および適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名又は名称

適格簡易請求書の場合は、最後の「書類の交付を受ける事業者の氏名又は名称」を省略することが認められています。

インボイス制度対象外の免税事業者は?

前回の記事でインボイス制度の対象者となるのは、現在、消費税を納めている課税事業者のみとお伝えしました。

売上高が1,000万円未満などの小規模な中小企業や個人事業主の場合は、消費税を納付する義務はありません。しかし、同時に適格請求書も発行することができません。前述したとおり、適格請求書の発行が出来ない免税事業者との間で取引を行うと、仕入税額控除が受けられないという理由から取引を控える事業者が増加することが予想されます。そうなると結果として免税事業者の仕事が減少する恐れがあるのです。

今後、免税事業者がとるべき対応はどのような選択肢があるのでしょうか?

現状と変わらず免税事業者のままでいる

現状と変わらず免税事業者のままでいる

今のまま、免税事業者のままでいるという選択肢ももちろんあります。この場合のメリットはこれまで通り、消費税を納付する必要がないということです。

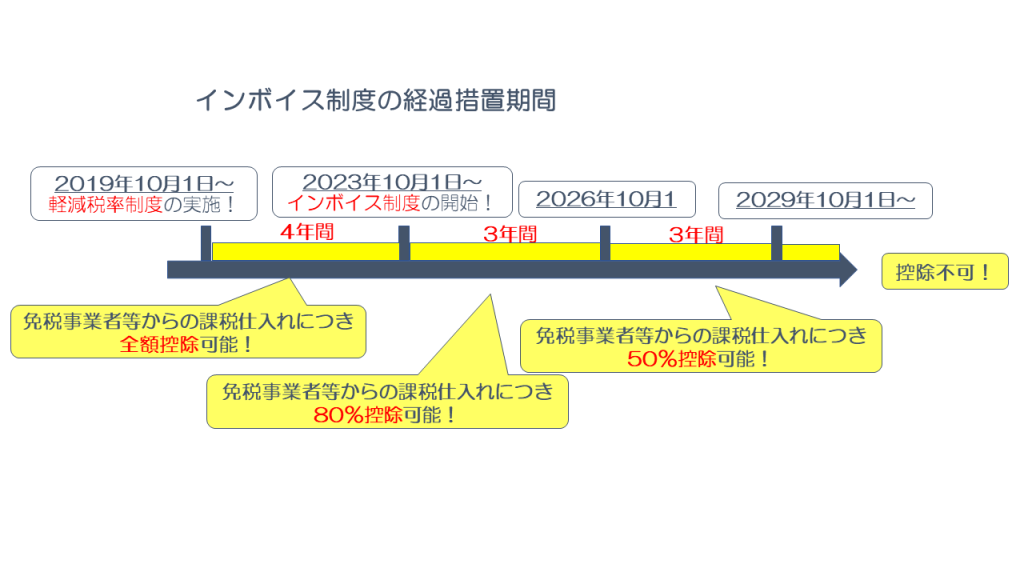

また、インボイス制度が導入されても6年間は経過措置期間があります。最初の3年間は8割、残りの3年間でも5割の仕入税額控除が認められるので、今すぐに課税事業者とならなくても一旦は様子を見て、この経過措置期間の内は免税事業者でいるという場合の方がよい事業者もいるかもしれません。どのパターンが自分の事業において適切なのかは比較・検討することが求められるでしょう。いったん経過措置期間はこのまま良いと判断した場合にも、遅かれ早かれ今一度検討すべき時が来ますので、シュミレーションなどをして備えておいて損はないでしょう。

以下、スケジュールです。

出典:国税庁パンフレット「適格請求書等保存方式の概要」

免税事業者から課税事業者になる

免税事業者から課税事業者になる

現在、免税事業者であったとしても、適格請求書発行事業者登録をする手続きを行えば課税対象者になることは可能です。

そうなると手続きは必要にはなりますが、仕入税額控除を受けることが出来、インボイス制度の導入による影響も最小限にすることが出来るのではないでしょうか。免税事業者のままでいたからという理由によって、仕事が減ってしまったということもないはずです。

ただ、注意点として、課税事業者になるということは、その分、消費税を納付しなければなりません。今まで支払っていなかった分、今後は売上から消費税分が差し引かれることとなります。少なからずデメリットはありますので、事前にどれくらい消費税がかかってくるのかは確認しておく必要があるでしょう。現在、免税事業者でも、今後そのままでいた方がよいのか、それとも課税事業者になった方が良いかについては自社の事業内容や売上、取引先によっても様々で一概には言えません。「面倒だからそのままでいい」や、反対に「仕入額税額控除を受けたいから課税事業者になろう」などとしっかり検討もしないまま選択してしまうと後々痛い目を見るリスクもあります。不安な方は一度信頼のおける税理士などにご相談してみることもおススメです。

インボイス制度についてご相談ください

今回は、インボイス制度について特に対応しなかった場合の影響についてまとめました。

現在、消費税を支払っている課税事業者の場合は、インボイス制度の対応はマストになってきます。インボイス制度はただ申請すればよいということではなく、それに伴う機材(レジなど)やシステムの見直しなど準備が必要なケースもあります。当然それに伴ってコストもかかってきますのでその点も踏まえて前もってしっかりと進めていく必要があります。現在は消費税を支払っていない免税事業者でも、今回を機に、自分の事業内容を加味してこのままでいるのか、課税事業者となるのかをじっくり検討していきましょう。

どうした方がよいのか分からないといった場合や申請作業が負担だという方は、専門家の力を借りて相談してみましょう!どちらにしても早めの相談がカギです。

当事務所では、今回ご紹介したインボイス制度などの税金にまつわる制度についても幅広く支援させていただいております!まずはお気軽にご相談ください。